信用情報とは、カードローンやクレジットカードなど、個人の信用をもとにした取引の情報を記録したものです。

契約内容や支払い状況などを確認でき、クレジットカードやローンの審査は信用情報を基に行われます。

そんな信用情報は、実は誰でも簡単に開示することができるのです。

手数料の500円~1,000円を支払い、本人確認書類などを用意すれば、信用情報機関で開示報告書が見られます。

しかし、信用情報を開示したからといって審査で役立つとは限りません。

では、信用情報を開示するメリット・デメリットはあるのでしょうか。

本記事では、信用情報を開示するメリット・デメリットについて詳しく解説します。

[nlink url=”https://card-lab.com/moneylab/cardloan/cardloan-nayami/shinnyo_jouhou/”]

信用情報を開示するデメリットはある?

まず、信用情報を開示するにあたって、デメリットとなる部分は特にありません。

なぜなら、信用情報の開示をした事実が金融機関やカード会社にばれる心配は全くないからです。

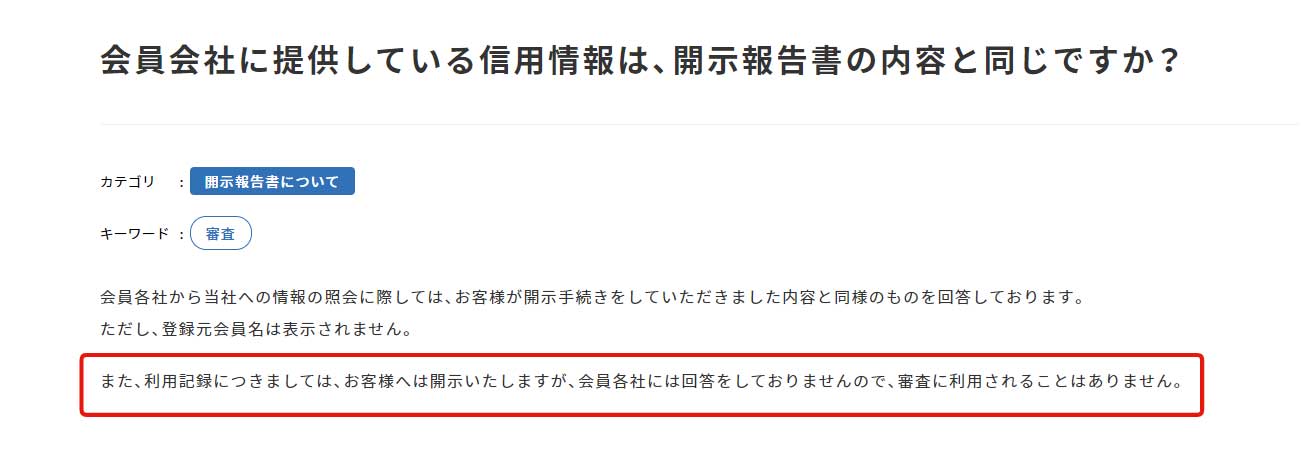

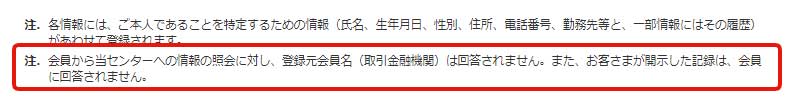

実際に、CIC・JICC・KSCの公式ホームページを確認したところ、以下の記述がありました。

引用:会員会社に提供している信用情報は、開示報告書の内容と同じですか?|CIC

引用:全国銀行個人信用情報センターの概要|一般社団法人全国銀行協会

どの信用情報機関で開示をしても、会員(=企業)に対して照会記録をバラす可能性はないので、安心して開示請求を行いましょう。

ただし、細かく見れば開示するデメリットもあるので、以下でわかりやすく解説します。

信用情報を開示するデメリット①:手数料を払う必要がある

1つ目に紹介する信用情報の開示によるデメリットは、手数料を支払う必要がある点です。

信用情報の開示請求は、無料ではできません。

どの信用情報機関でも、必ず手数料がかかります。

| JICC | CIC | KSC | |

| オンラインの手数料 | 1,000円 | 1,000円 | 1,000円 |

| 郵送の手数料 | 1,000円 | 1,000円 | 1,000円 |

| 窓口の手数料 | 500円 | 500円 | 取り扱いなし |

500円~1,000円の手数料がかかるので、興味本位で請求するのは少しもったいないかもしれません。

信用情報を開示するデメリット②:審査で有利になる情報は得られない

2つ目に紹介する信用情報の開示によるデメリットは、審査で有利になる情報は得られない点です。

信用情報には、次のような内容が記載されています。

- 本人を特定する情報

- 契約内容に関する情報

- 返済状況に関する情報

- 申込みに関する情報

- 取引事実に関する情報

- その他の情報

しかし、このような情報を確認したからといって審査を有利に進められるわけではありません。

仮に返済の遅れなどがあって、その情報が記載されていたとしても、信用情報の内容を変える方法はないため、注意しましょう。

何より、返済が遅れた事実は自分自身でも把握しているはずです。

信用情報を開示してもらっても、今後の審査に役立てられる点は少ないのが実情でしょう。

信用情報を開示するメリット

続いては、信用情報を開示するメリットについて解説します。

信用情報を開示するメリット①:自分の信用情報がどんな状態か確認できる

1つ目に紹介する信用情報の開示によるメリットは、自分の信用情報がどんな状態か確認できる点です。

色々と契約していると、それぞれの契約内容や支払額を把握するのが難しくなるでしょう。

信用情報にはクレジットカードやローンの契約の内容・支払い状況・残債額などが記載されているので、簡単に自分のローン状況が確認できます。

信用情報を開示するメリット②:間違った情報があった場合は修正依頼を出せる

2つ目に紹介する信用情報の開示によるメリットは、間違った情報があった場合は修正依頼を出せる点です。

信用情報に誤った情報が含まれていても、開示請求をしなければ誰も気付きません。

一方で、信用情報を開示して自分の目で確かめれば、誤った情報に気が付き修正依頼を出せます。

実際に、信用情報機関の1つであるCICの公式サイトでは、誤った情報の訂正・削除に対応していると明記してあります。

Q:開示した結果、登録情報に誤りがある場合は、訂正などをしてもらえますか?

A:開示された情報に心あたりがない場合は、登録元会社へお問合せください。

情報に誤りがあることが判明した場合には、登録元会社にて訂正・削除をいたします。

なお、お客さまから登録元会社へお問い合わせを行った結果、解決できない場合であって、かつ誤った信用情報が登録されている可能性がある場合は、お客さまからのお申し出によりCICから登録元会社への調査を依頼することができます。

信用情報を開示するメリット③:事故情報の抹消期限が分かる

3つ目に紹介する信用情報の開示によるメリットは、事故情報の抹消期限が分かる点です。

信用情報には、支払いの滞納や自己破産などの金融事故の記録も残っています。

そして、事故に関する情報は一定期間が経過しないと抹消されません。

信用情報には契約日や支払日などの日付が記載されており、事故がいつ起きたのかも分かるため、そこから計算すれば事故情報の抹消期限も分かるでしょう。

当然、現時点で金融事故の記載があるかどうかも分かるため、気になる方は信用情報の開示請求をしてみてください。

そもそも信用情報とは

信用情報とは、ローンやクレジットカードなど、個人の信用をもとにした取引の情報を記録した情報です。

具体的には、次のような情報が記録されています。

- 本人を識別するための事項(氏名、生年月日、郵便番号、住所、電話番号など)

- 取引事実に関する事項(契約の種類、契約年月日、商品名、契約額、支払回数、入金履歴、残債額など)

- 申込内容に関する事実

- 本人申告コメントなど

また、信用情報機関は3つ存在しており、それぞれ加盟会社が異なります。

| 信用情報機関 | 加盟会社 |

| 株式会社日本信用情報機構(JICC) |

|

| 株式会社シー・アイ・シー(CIC) |

|

| 全国銀行個人信用情報センター(KSC) |

|

3つの信用情報機関の特徴は、次の通りです。

| 信用情報機関 | 特徴 |

| JICC | 1986年に消費者金融が中心となって設立。消費者金融や銀行が加盟しており、3つの機関の中で金融業者の加盟数は最多。 |

| CIC | 1984年にクレジット会社の共同出資によって設立。クレジットカード会社は消費者金融など多数が加盟しており、3つの機関の中で保有する信用情報は最多。 |

| KSC | 全国銀行協会が運営しており、メガバンクや地方銀行・ネット銀行・信用金庫などが加盟。3つの機関の中で最も加盟条件が厳しい。 |

信用情報機関への加盟は必ずしも1つに絞る必要はなく、会社によっては3つの機関すべてに加盟しています。

各種情報は加盟している信用情報上でしか確認できないので、誤った信用情報機関で開示をしないよう、自分が利用している会社がどれに加盟しているか事前に調べておきましょう。

参考までに、有名な消費者金融や銀行の加盟先を記載しておきます。

| 金融機関 | CIC | JICC | KSC |

| アコム | 〇 | 〇 | × |

| プロミス | 〇 | 〇 | × |

| アイフル | 〇 | 〇 | × |

| 三井住友銀行 | × | × | 〇 |

| 三菱UFJ銀行 | × | × | 〇 |

| みずほ銀行 | × | × | 〇 |

| 楽天銀行 | × | 〇 | 〇 |

| イオン銀行 | 〇 | 〇 | 〇 |

| オリックス銀行 | × | 〇 | 〇 |

信用情報を開示する際の注意

ここでは、信用情報を開示する際の注意点について解説します。

本人以外は信用情報の開示を依頼できない

1つ目に紹介する信用情報の開示による注意点は、本人以外は開示を依頼できない点です。

信用情報の開示は、本人から同意を得た金融機関を除いて、本人しか行えません。

他の人に代理で開示請求してもらうこともできないので、必ず自分で手続きを進めるようにしてください。

ただし、本人が亡くなっている場合は、法定相続人または2親等以内の血族の方が開示手続きを行えます(*)。

*参考:JICC「信用情報の確認|亡くなられた方の開示手続き」

なぜ審査に落ちた理由は分からない

2つ目に紹介する信用情報の開示による注意点は、審査に落ちた直接的な理由は分からない点です。

信用情報は、あくまでも取引に関する情報が記載されているだけで、その信用情報に対して評価やランク分けをしているわけではありません。

クレジットカード会社やローン会社も、信用情報を参考に自社の基準で審査の合否を決めているだけなので、開示してもらっても審査に落ちた理由までは分かりません。

審査に落ちた理由は、申し込んだクレジットカード会社やローン会社しか知らないので、注意しましょう。

信用情報が届くまで少し日数が空く

3つ目に紹介する信用情報の開示による注意点は、信用情報が届くまで少し日数が空く点です。

開示報告書が届くまでの時間は、請求方法によって異なります。

窓口やオンラインならその日のうちに確認できますが、郵送で請求した場合はすぐに見られません。

大体1週間~10日程度はかかるので、郵送で申し込む際は日数に余裕を持って手続きを進めましょう。

信用情報の見方

最後は、信用情報の見方について解説します。

まずは、CICの信用情報開示報告書を見ていきましょう。

それでは、A~Fまでの項目を詳しくご紹介します。

A:登録元会社:どの会員会社から登録されたものなのか記載されている

B:契約内容:契約内容や契約年月日、支払い回数などが記載されている

C:お支払い状況:請求額や入金額、残債額などが記載されている

D:返済状況:契約期間中に延滞があるなどの情報が記載されている

E:入金状況:支払いがなかった月が記載されている

F:保有期限:いつまで保有するのか期限が記載されている

続いては、さらに細かく各項目の意味を見ていきましょう。

まず、Dの項目の26「返済状況」に異動と記載されるケースです。

もし異動と記載されていたら、61日以上または3か月以上の支払い遅れがあるという意味です。

その他、Dの31にある「終了状況」には、以下のいずれかが記載されます。

| 表示 | 内容 |

| 完了 | お支払いが完了し、お客様とクレジット会社等の契約が終了したもの *カードの場合は解約にあたります。 |

| 本人以外弁済 | お客様以外(保証会社など)から支払いがされたもの |

| 貸倒 | クレジットカード会社やローン会社等が貸倒として処理したもの |

| 移管終了 | ①複数の契約を一本化するため、契約が終了扱いとなったもの ②クレジット会社等が、お客様との契約(債権)を第三者に譲渡したもの |

| 法定面責 | 支払の免除が、法的に認められたもの(破産) |

| (空欄) | 契約が継続中のもの |

次に、Eにある「入金状況」では記号が使われており、それぞれ次のような意味があります。

| 表示 | 内容 |

| $ | 請求どおり(もしくは請求額以上)の入金があった |

| P | 請求額の一部が入金された |

| R | お客さま以外から入金があった |

| A | お客様の事情で、お約束日に入金ができなかった(未入金) |

| B | お客様の事情とは無関係の理由で入金がなかった |

| C | 入金されていないが、その原因がわからない |

| ― | 請求もなく入金もなかった* |

| 空欄 | クレジット会社等から情報の更新がなかった* |

*例:クレジットの利用がない場合

引用:CIC「信用情報開示報告書の見方」

このように信用情報の開示報告書には、取引に関する細かい情報がたくさん記載されています。

今の信用情報の状態を詳しく知ることができるので、気になる方は信用情報機関の公式サイトから開示手続きを進めましょう。