奨学金は、主に学費や研究費等のために、学生が借りられる資金のことです。

近年、奨学金を利用する学生は非常に多くなりましたが、奨学金返済に追われる人が増えたことも、同時に大きな問題となっています。

この記事では、奨学金の概要と返済に困った際の対処法について、徹底解説します。

奨学金の現状

現在、奨学金は非常に身近なものになりました。

日本学生支援機構の調査によると、奨学金の利用者は短期大学では50%を超えており、大学・短期大学・専門学校を含めても2人に1人が奨学金を借りています。

また奨学金の希望者数としては、平均して全体の6割程度の人が奨学金を希望していることが分かります。

奨学金は、多くの学生が利用・検討しているシステムとなっているのです。

画像出典: 日本学生支援機構 令和2年度学生生活調査 奨学金の受給状況

奨学金の利用者が増えた理由

奨学金の利用者が増えた理由として、主に以下の3つが考えられます。

1. 授業料、入学費など学費の上昇

日本の学費は、年々上昇しています。

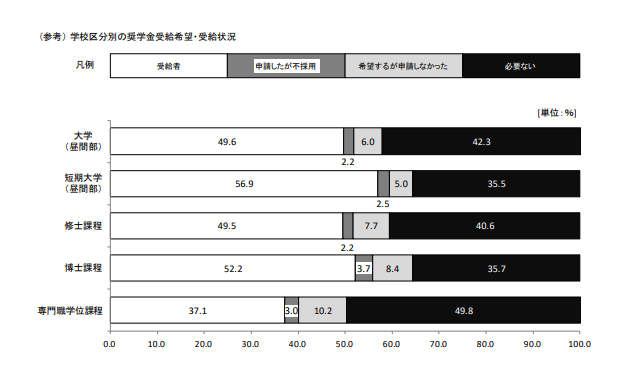

その理由の1つとして、国から大学に払われてる交付金が削減されていることが挙げられます。

大学教育に対する国からの支援が段々と少なくなっているせいで、代わりに授業料が高騰しているのです。

また、子どもが減ったことで入学者数も減り、大学の運営が厳しくなっていることも理由のひとつでしょう。

画像出典:基礎研究力の強化について(関係データ) 国立大学の運営費交付金の推移

2. 平均所得の減少

現在、デフレが続き、平均所得の減少は深刻化する一方です。

2008年のリーマンショックにより日本の平均所得は急激に下がり、近年では新型コロナウイルス流行の影響を受け、所得推移の低迷が起きました。

このような家庭の経済的背景によって、子供の学費を払うことが難しくなり、奨学金を利用するケースも多くなっています。

出典:厚生労働省 平均給与(実質)の推移(1年を通じて勤務した給与所得者)

3. 大学進学率の向上

現在、大学進学率は54.4%であり(*2)、高校卒業後すぐに働くよりも、大学等に進学をすることが主流になりつつあります。

今まで一定のお金を持っている家庭の人しか大学に行けませんでしたが、今では奨学金の制度も整い、大学に行くことのできる層が増えたことで、利用率が伸びているのです。

奨学金の問題

奨学金は一見学生にはありがたいシステムですが、利用するリスクも大きく、返済に苦しむ人が少なくありません。

例えば、学生時代は深く考えずに奨学金を借りていたものの、就職し奨学金の返済が始まると給料に対して返済額が大きく、生活費など出費とのバランスが取れないために奨学金が払えなくなるケースがしばしばあるのです。

また最近では、「奨学金破産」という言葉もトレンド入りしています。

奨学金は非常に馴染みのあるものとなっている一方で、のちに利用者を苦しめるかもしれない存在となる怖い一面もあります。

進学先ごとの学費比較まとめ

年間の進路別学費平均

| 高専・専修・各種学校 | 116.9万 |

| 短期大学 | 137.0万 |

| 国公立大学 | 103.5万 |

| 私立大学文系 | 152.0万 |

| 私立大学理系 | 183.2万 |

参考情報:日本政策金融公庫 令和3年度「教育費負担の実態調査結果」を基に作成

進学するとなると、一番安い専門学校でも卒業までに300万以上必要となります。

大学に進学するとしたら、学費は国公立でも年間100万越えであり、私立では150万以上掛かってしまいます。

また、大学から上京し一人暮らしをする学生なら、その資金も必要です。

更には、学校に行くということは学費以外にも、教科書代・交通費・交際費・食費など、多くの出費が予想できるでしょう。

奨学金の種類ってどんなのがある?

奨学金の種類は、大きく分けて2つあります。

1. 貸与型奨学金

貸与型奨学金は、返済の義務がある奨学金で、無利子のものと有利子のものがあります。

例えば日本学生支援機構では、有利子の貸与型奨学金である第二種奨学金の利率は上限が3%となっており、実際の利率はその時の経済状況等に応じて変化する仕組みです。

人気がある奨学金はもちろん無利子のものですが、選考条件が厳しいために有利子で借りる人が多数を占めています。

2. 給付型奨学金

給付型奨学金は貸与型とは異なり、返済する必要がない奨学金です。

日本学生支援機構にも給付型奨学金はもちろん提供しており、さらに学内の独自の奨学金や民間機関が支援して提供されている給付型奨学金もあります。

給付型奨学金は、いわば無償でお金を貰えるということなので、一般的に受給資格が厳しく、採用人数も少なくなっています。

そのため、給付型奨学金は限られた学生しか借りることができない奨学金といえるでしょう。

奨学金の評価基準

・学力基準

一般的に成績優秀者であるほど、条件の良い奨学金を借りることができます。

以下のいずれかに属すること

【1年生】

- 高等学校等における全履修科目の評定平均が5段階評価で3.5以上

- 入学者選抜試験の成績が入学者の上位2分の1の範囲に属すること

- 高等学校卒業程度認定試験の合格者であること

【2年生以降】

- GPAが学部全体の上位2分の1であること

- 修得した単位数が標準単位数以上であり、かつ、将来、社会で自立し、活躍する目標を持って学修する意欲を有していることが、学修計画書により確認できること

※上に属さない場合でも、公式では「将来、社会で自立し、及び活躍する目標をもって、進学しようとする大学等における学習意欲を有すること」があれば、採用されることがあります。

(高等学校等での面接の実施や、レポートの提出等により評価)

・家計基準

家計基準についても、厳しい状況であるほど、学生の負担が少ない奨学金が採用されやすくなります。

奨学金を申し込む上で、自分の状況ではどの奨学金の対象になるのか、給付や貸与の額はどの程度になるのかなど、気になることは多いはずです。

その場合は、日本学生支援機構のHPに進学資金シミュレーターがあるので、申し込む前に利用してみるとよいでしょう。

奨学金の注意点

奨学金はどれも毎月1回、登録した口座に振り込まれる形で受け取ることができます。

基本的には奨学金を一括で借りることや、個別に必要な時に借りることはできません。

また、奨学金を継続して借りたいときは、1年ごとに継続願いを提出する必要があります。

ただ、成績が悪くなったり留年が決定していた場合、奨学金が停止や廃止になることもあるので、注意してください。

奨学金の滞納によるリスク

奨学金の滞納には、大きなリスクが伴います。

- 延滞金が発生

- ブラックリストに載る

- 連帯保証人に被害が及ぶ

- 一括返済を迫られる

以下で詳しく説明します。

1. 延滞金が発生

規定の期日を超えて返済を行わなければ、延滞金が発生します。

日本学生支援機構においては、延滞金の利率は無利子有利子共に年率3%です。(*3)

この数字は一見少ないようにも感じますが、積み重なれば大きな額となります。

さらに、延滞すれば翌月は、当月の返済分+延滞していた返済分+延滞金を支払う必要があるため、返済のハードルは非常に高くなってしまうでしょう。

*3) 日本学生支援機構 延滞金

2. ブラックリストに載る

日々私たちの信用情報は、個人信用情報機関に記録されています。

信用情報とは、クレジットやローンの申し込み、借入や返済など、金融に関する客観的な取引事実を記録した情報のことです。

そしてその際に、3ヶ月以上の返済の滞納が信用情報に残ると、「経済的信用が低い」と判断され、ブラックリストに載ることになります。

またその際に、滞納した事実はしっかりと1ヶ月目から記載されてしまうのです。

世間一般でも、ブラックリストに載ることはマイナスなイメージを持たれていますが、実際、ブラックリストにのると生活面で様々な支障をきたすこととなります。

- 住宅ローン、自動車ローンなど各種ローンの審査に落ちる

- クレジットカードが利用停止になる

- クレジットカードの新規発行ができない

3. 連帯保証人に被害が及ぶ

奨学金は、借りる際に契約の保証をする第三者が必要であり、人的保証か機関保証かを申し込みの際に選択します。

機関保証とは、奨学金の返済を滞納した際に、奨学生の代わりに機関が返済を建て替える保証方法のことで、人的保証は、その機関の役割を自身の身近な人(叔母や叔父など)に設定する保証方法です。

人的保証では、機関保証とは違い保証金が掛からないので、人的保証を選択する人も少なくありません。

しかし、人的保証を選択した場合、延滞した際に自分だけでなく連帯保証人になってくれた人にも請求が行われます。

そのため、もし延滞を続ければ、保証人にも多大な迷惑が掛かるのです。

4. 一括返済を迫られる

奨学金の滞納をすると、人的保証では運営団体から未済額・利息・延滞金を合計した全額を一括で払う義務が課せられることがあります。

また機関保証でも、代理で返済が行われた時点で、保証機関が奨学金の利用者自身に全額を請求できるのです。(求償権の行使)

通常の返済であっても滞納をしていたのに、それを一括返済となると、相当な負担となるはずです。

更に、この時点で既に信用情報に傷がついているので、他の金融機関からお金を借りようとしても、審査に通りにくく、新規での借り入れが難しくなります。

そして、滞納が継続すると最終的には法的措置が行われます。

貸与型奨学金は、いわば借金です。

そのため、法律の上で給料・財産の差し押さえや保証機関等と裁判沙汰になるなど、多くの問題を引き起こす可能性があります。

当たり前ですが、延滞はしないことが最善でしょう。

払えないときの対処方法

奨学金が返済できないときの対処法を、大きく4つ紹介します。

1. 減額返還制度

減額返済制度とは、毎月の返済金額を2分の1か3分の1に減額できる制度のことです。

ただし、総返済額を減らすことができるわけではないので、月々の返済額を減額する代わりに、返済期間が延長されることになります。

しかし、新卒で給料が安定していない人や、他の出費でかつかつになっている人など、すぐに返済に充てるお金を用意できない人にとって、減額返還制度はありがたい制度といえるでしょう。

- 傷病や災害、経済的理由で奨学金を払えない状況にある

- 願出や審査の時点で延滞していない

- 口座振替の加入者である

- 返還方法が月賦である

- 個人情報の取扱いに関する同意書を提出している

2. 返還期限猶予制度

返済期限猶予制度では、審査に通れば最大10年間の支払いを先送りにすることができます。

返済期限猶予制度も、総返済額を減額するものではありませんが、猶予適用期間中は延滞扱いになることはなく、新たに延滞金も加算されません。

上の減額返済制度を使っても返済が難しい方は、特に返還期限猶予制度の利用がおすすめです。

- 傷病

- 災害

- 入学準備中

- 失業中

- 新卒等

- 大学校在学

- 海外移住

- 海外派遣

- 留学

- 経済困難

3. カードローン

カードローンで、銀行や消費者金融からお金を借り、奨学金の返済に充てることもできます。

カードローンで借りたお金は事業性資金以外であれば基本的に何に使ってもいいので、奨学金の支払いに充てても問題ありません。

利点としては、カードローンを利用することで、親や友人、会社に迷惑をかけることなく、奨学金の返済ができる点です。

また、即日融資ができるカードローンも多くあるので、返済を急いでいる人にもおすすめです。

更に、カードローンによっては無利息期間を設けているところもあります。

無利息期間は利息が発生しないため、有効活用すれば延滞金やブラックリストなどの心配をすることなく返済が可能です。

奨学金の返済におすすめのカードローン

奨学金の返済におすすめのカードローンとして、レイクを紹介します。

レイクの基本情報

| 金利 | 4.5%~18.0% |

| 返済方法 | 残高スライドリボルビング方式 元利定額リボルビング方式 |

| 返済期間 | 最長5年、最大60回 |

| 年齢 | 満20歳以上70歳以下 |

| 担保・保証人 | 不要 |

| 必要書類 | 本人確認書類、収入証明書 |

レイクの審査時間は他の融資機関と比べても非常に早く、最短15秒で審査が完了します。

また、ウェブから最短25分で融資可能となっており、簡単かつ即座にお金を借りることが可能です。

そして、奨学金の返済におすすめできる1番のポイントは、選べる無利息期間があることです。

レイクでは豊富な種類の無利息期間があり、中には最大で180日間無利息でお金が借りられるものもあります。

そもそも奨学金では、返済が滞ると延滞金が発生してしまうので、返済に充てるお金を一時的に無利息で借りられることは大きなメリットといえます。

また、自分に合った無利息プランを知ることのできる「お借入れ診断」もあるため、多くのプランからでも適切に自分に合ったプランが契約できます。

加えて、期間内なら無利息で何度でも借り入れ可能です。

レイクは、奨学金返済者とって非常に嬉しいカードローンといえるでしょう。

- 60日間借り入れ全額が利息0円!※ウェブ申し込み限定

限度額:200万まで - 180日間借り入れ額のうち5万円が利息0円!

限度額:200万まで - 30日間借り入れ全額が利息0円!

限度額:200万~500万

4. 法的な救済制度「債務整理」

債務整理とは、借金の減額や免除などにより、法的に借金債務者を救う手段です。

債務整理には主に3つの種類があります。

① 任意整理

任意整理とは、お金を借りた機関と話し合いをし、毎月の返済額や返済方法を調整していく方法です。

しかし、そもそも低金利で長期の分割である奨学金は任意整理をするメリットがあまりなく、他の救済策も既にあるため任意整理は奨学金に向いていません。

一方で、奨学金の他にもカードローンなどの借り入れがある人は、任意整理を利用して返済の調節や金利の交渉ができるので、任意整理を検討してもよいでしょう。

② 個人再生

個人再生とは、裁判所を介して減らした借金を3年〜5年で分割返済する手続きのことです。

借金を最大90%減額することができますが、ブラックリストには10年間名前が載ります。

また、減額を認めてもらうには、完済までの返済金額や方法をまとめた「再生計画案」を債権者集会で決議し、その後裁判所に認可してもらう必要があるので、非常に手間がかかります。

③ 自己破産

自己破産とは、裁判所を介して借金免除を認めてもらう手続きのことです。

減額幅は最も大きく、裁判所に認められれば全ての借金がゼロになります。

しかし、借金をなくす代わりに、一部の自由財産(総額99万円)を除いた財産を没収されたり、手続き中は職業制限を受けるなど、様々な懸念点が存在します。

また、ブラックリストに載ることはもちろん、奨学金申請時に人的保証を選択してい保証人にも保証人にも迷惑が掛かります。

このように、債権整理はデメリットやリスクが非常に大きいので、債務整理は最終手段として考えた方がよいでしょう。

奨学金が返せなくても、色々な方法で対処できる!

奨学金は多くの人にとって馴染みがあるものですが、一方でその返済に苦しんでいる人も少なくありません。

返済の負担を抑える制度や、カードローンなど、様々な対処の仕方があるため、知っておくとよいでしょう。

奨学金返済のためのカードローンは、無利息期間のプランが豊富で即日融資も行っているレイクがおすすめとなっています。

そしてもし本当に返済が厳しければ、最終的には債権整理なども検討してみるべきです。

自分の返済状況に応じて、無理なく奨学金を返済していきましょう。