LINE(ライン)ポケットマネーは、20~30代の若者をターゲットとした個人向け無担保ローンです。

従来の審査基準に加えて、ラインスコアという独自の基準を設けた結果、他ローンの審査に落ちた方でも利用できる可能性が高くなりました。

そんな多くの利用者から高い支持を集めるラインポケットマネーが、2022年4月から「ラインポケットマネー借りかえ」というサービスを開始しました。

では、この新サービスのラインポケットマネー借りかえは、どのような商品なのでしょうか。

ラインポケットマネー借りかえへの申し込みを迷っている方は、ぜひ最後まで読んでください。

[nlink url=”https://card-lab.com/moneylab/cardloan/cardloan-karikata/rakuten_bank/”]

LINE(ライン)ポケットマネー借りかえの基本情報

ラインポケットマネーを運営するLINE Credit株式会社は、2022年4月18日に新サービス「ラインポケットマネー借りかえ」の開始を発表しました。

ラインポケットマネー借りかえをうまく利用すれば、金利を下げられる可能性があります。

返済の負担を減らせるかもしれないので、現在契約しているローンの金利が高めの人は必ずチェックしておきましょう。

また、複数の借入をラインポケットマネーだけに一本化する、「おまとめローン」のような使い方もできます。

以下は、ラインポケットマネー借りかえの基本情報です。

- 最大5社で300万円までが借り換えの対象

- 金利は年3~15%

- 借り換え対象:消費者金融のみ

- 借り換えNG:クレジットカード・銀行ローン

- 一定期間の返済実績があるローンが対象(概ね6か月以上の返済実績が必要)

- 無利息期間はなし

- 返済日は毎月16日か26日

ラインポケットマネー借りかえを使った借り換えは、最大5社までが対象です。

すでにラインポケットマネーを利用している方は、ラインポケットマネーも1件としてカウントするため借り換え対象となるのは4社になります。

また、借り換え後の追加融資はできないので注意してください。

そして銀行フリーローンの借入は借り換えができず、あくまで消費者金融の借入のみの借り換えに対応となっている点も気を付けましょう。

既に銀行のローンを契約している人は、銀行も借り換え対象となっているアイフルの利用がおすすめです。

LINE(ライン)ポケットマネー借り換えの利用の流れ

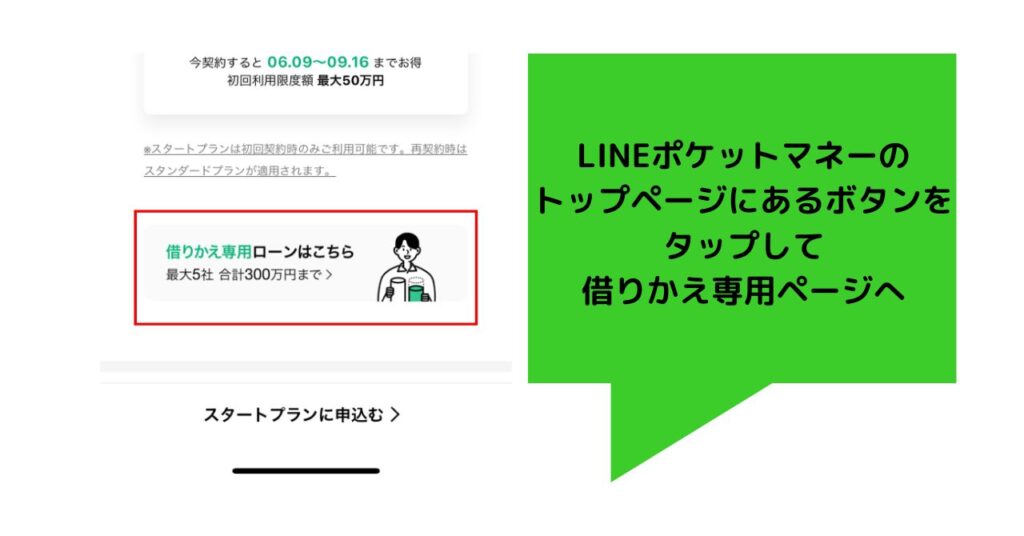

そんなラインポケットマネー借りかえの利用の流れは、通常のラインポケットマネーとほぼ同じです。

[ptimeline color=”green”]

[ti label=”STEP1″ title=”申し込み”][/ti]

[ti label=”STEP2″ title=”本人確認”][/ti]

[ti label=”STEP3″ title=”借り換え先の登録”][/ti]

[ti label=”STEP4″ title=”書類提出”][/ti]

[ti label=”STEP5″ title=”審査結果の連絡”]審査結果はLINE上で通知されます[/ti]

[/ptimeline]

LINE(ライン)ポケットマネー借りかえの特徴

続いては、ラインポケットマネー借りかえの特徴を紹介します。

契約前に金利を他社と比較できる

1つ目のラインポケットマネー借りかえの特徴は、契約前に金利を他社と比較できる点です。

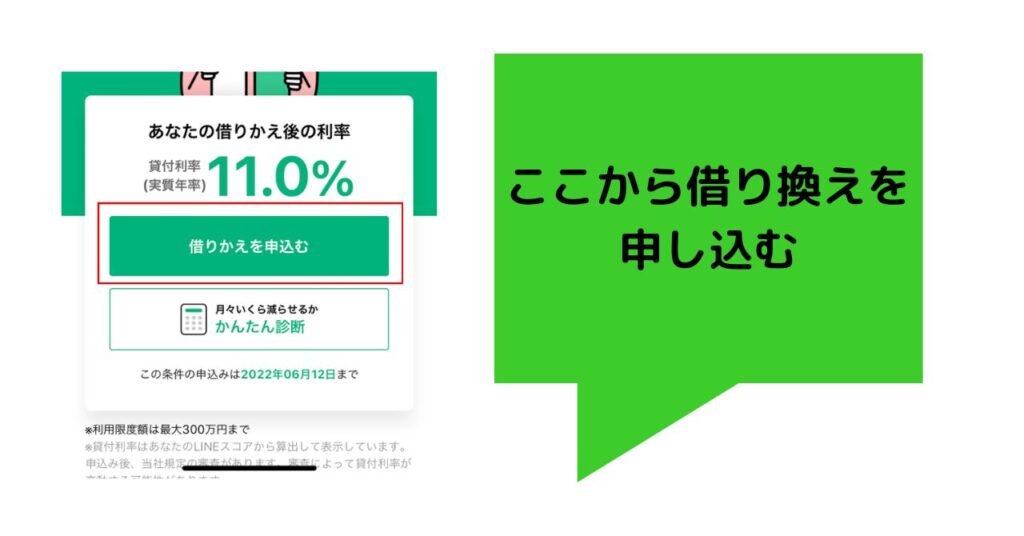

ラインポケットマネーの審査でも用いられるラインスコアに登録しておけば、ローンの契約前に金利が提示されます。

他社と比較して、金利が安くなると分かってから申し込めるので、申し込んだ後で「金利が高くなってしまった」と後悔する心配がありません。

ただし審査の結果、金利が変動する可能性もあるので、契約前に提示された金利が必ず適用されるわけではない点に注意しましょう。

あくまでも参考として、金利を確認する必要があります。

金利上限が年15.0%と低い

2つ目のラインポケットマネー借りかえの特徴は、金利上限が年15.0%と低い点です。

まずは、有名な大手消費者金融の金利を見てみましょう。

| 金融機関 | 金利 |

| アイフル | 年3.0~18.0% |

| SMBCモビット | 年3.0~18.0% |

| レイク | 年4.5~18.0% |

このように、どの消費者金融も上限金利は年18.0%です。

初めてカードローンを利用する方は、上限金利が適用される可能性が高くなっています。

つまり、ラインポケットマネー借りかえの上限金利は年15.0%なので、現在年18.0%で借り入れている方なら確実に金利が低くなるのです。

複数のローンから借入している人なら返済先も一本化できるので、消費者金融から年15%以上で借り入れている方は利用した方が良いでしょう。

返済期日をラインで通知してくれる

3つ目のラインポケットマネー借りかえの特徴は、返済期日をラインで通知してくれる点です。

ラインポケットマネー借りかえの返済日は、毎月16日か26日の好きな方を選択できます。

そして、返済日が近づくとラインアプリのトーク画面で通知してくれるのです。

返済日を忘れて延滞する心配がないので、安心して利用できます。

ラインポケットマネー借りかえで必要な書類

ラインポケットマネー借りかえでは、本人確認書類と収入証明書を一点ずつ用意する必要があります。

本人確認書類として有効な書類は、次の通りです。

|

*1:令和2年2月4日以降に申請されたパスポートは住所確認できないため利用不可

*2:在留資格が「永住者」の場合のみ使用可能

収入証明書として有効な書類と入手場所は、以下の表を確認しましょう。

| 書類名 | 発行場所 |

| 所得証明書 | 市区町村役場 |

| 課税(非課税)証明書 | 市区町村役場 |

| 所得・課税(非課税)証明書 | 市区町村役場 |

| 源泉徴収票 | 勤務先 |

| 給与明細書 | 勤務先 |

| 確定申告書 | 市区町村役場・税務署 |

ラインポケットマネー借りかえは、ラインスコアの影響を受ける?

ラインポケットマネー借りかえの審査は、信用情報に加えてラインスコアと呼ばれる独自の基準を使って行われます。

ラインスコアの点数が高いほど、借り換えローンの審査面や金利面で有利になりやすいので、スコアが高ければ低金利での借り換えができます。

ラインスコアとは?

ラインスコアとは、ラインが独自に実施している採点システムです。

年齢や職業、年収に加えてラインアプリやライングループの利用状況からAIがスコアリングを行います。

対象となるサービスは、次の通りです。

|

上記のサービスの利用頻度が多ければ、ラインスコアが高くなり審査に通過しやすくなります。

ラインスコアの質問項目

ラインスコアは、前の項目でご紹介したサービスの利用状況と、以下の質問の回答を使って総合的に判断します。

| 質問 | 加点されるポイント |

| 生年月日 | 30代くらいが稼ぎ盛りなので高評価となる |

| 性別 | 男性のほうが安定した収入があるため高評価 |

| 配偶者の有無 | 結婚している方が社会的信用度は高い |

| 扶養している子供の人数 | 扶養している人数が少なければ支払いの負担が少ない |

| 住居の種類 | 一戸建ては返済できなくなった際の担保となる |

| 住居の所有状況 | 家族所有なら住宅ローンの負担がない |

| 入居年数 | 年数が短いほど担保売却時の査定額が高くなる |

| 同居する家族の人数 | 人数が多いほど連帯保証人になれる人が増える |

| 勤務形態 | 会社員は安定して給料をもらえる |

| 勤めている会社の職種 | 公務員などは給料が保証されているため返済能力が高い |

| 勤めている会社の業種 | 製造業など安定した業種は高評価 |

| 勤続年数 | 長く勤めているほど将来的にも収入が継続すると考えられる |

| 勤めている会社の企業規模 | 従業員数が多いほど利益が安定している |

| 昨年度の年収 | 年収が多い人は無理なく返済を続けられる |

ラインポケットマネーの審査では、201点以上ないと審査に通らないと言われています。

そのため、ラインポケットマネー借りかえでも、同じく201点かそれ以上の点数がないと審査に通らないでしょう。

ちなみに、質問内容を見てみると年齢や性別など変えようのない項目と、職種や勤続年数など変化する項目の2種類があります。

特に仕事に関しての項目は点数を大きく左右するので、今よりも状況が良くなる可能性がある人は、改善されてからスコアを出すのがオススメです。

また借り換えローンは、通常のローンよりも金利が低めに設定されているため、審査が簡単に通ることはありません。

どうしてもラインポケットマネー借りかえを利用したいなら、ラインスコアの質問内容をよく読み、高評価になるよう準備してから申し込みましょう。

確実に審査に通りたいなら、500点以上になってから申し込むのがオススメです。

ラインポケットマネー自体は借り換えに対応していない?

ラインポケットマネーでは、借り換えサービスよりも先に個人向け無担保ローン商品の提供を開始していました。

| 商品タイプ | 個人向け無担保ローン |

| 契約極度額 | 5万円~300万円 |

| 貸付利率 | 年3.0~18.0% |

| 遅延損害金 | 年20.0% |

| 担保/保証人 | 不要 |

| 返済方式 | 残高スライド元利定額リボルビング方式 |

| 返済期間/回数 | ・契約極度額30万円以下:1ヶ月〜36ヶ月 ・契約極度額30万円超100万円以下:1ヶ月〜60ヶ月 ・契約極度額100万円超:1ヶ月〜180ヶ月 |

| 資金用途 | 生計費(事業資金は不可) |

| 遅延利率 | 20.0% |

| 無利息期間 | 契約日から最大100日間 |

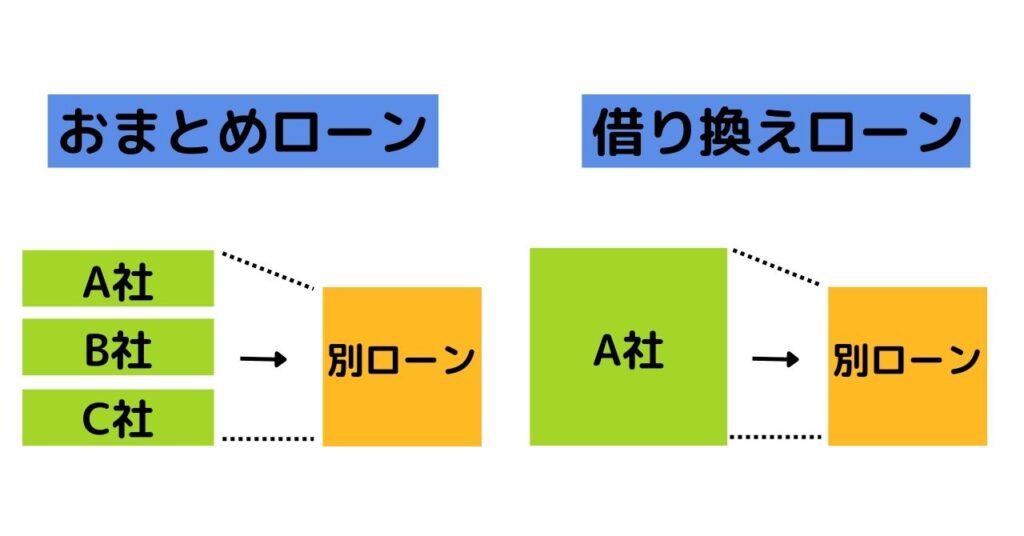

ローンの借り換えとは、高い金利のローンから低金利のローンに乗り換えることを指します。

そのため、専用のサービスでなくても個人的に借り換えをすることもできます。

もちろん、ラインポケットマネーから他ローンへの借り換えも可能です。

ただし、その際は総量規制には注意する必要があります。

借り換えサービス(おまとめローン)を通す一本化と通さない一本化の違い

総量規制とは「改正貸金業法第13条の2」で定められたルールで、「貸金業者が行う貸し付けは、年収の3分の1を超えてはならない」と定められています。

つまり、年収が300万円の方は100万円までしか借りられない計算です。

一方で、借り換えサービス(おまとめローン)は総量規制の対象外なので、年収の3分の1を超える金額でも借入できます。

これが、借り換えサービス(おまとめローン)を通して行う一本化と、通さずに行う一本化に大きな違いです。

例えば年収300万円の方がA社とB社から50万円ずつ、計100万を借り入れていたとします。

そして、借り換え先のC社で100万円を借りたら、その100万を使ってA社とB社に返済する必要があります。

つまり、一時的に借入額が200万円になり年収の3分の1を超えてしまうのです。

借り換えサービス(おまとめローン)であれば、借入額がいくらになっても総量規制の対象外なので問題ありません。

ところが借り換えサービス(おまとめローン)ではない商品を利用すると、総量規制に引っかかり審査に落ちます。

もちろん、年収の3分の1を超えないのであれば普通のローンでも借り換えは可能です。

それでも、借入額が総量規制の上限ギリギリになると審査に落ちる可能性は高くなるので、借り換えローンやおまとめローンを利用した方が良いでしょう。