審査に不安がある方で、どこのローンに申し込めば良いのか悩んでいる人も多いのではないでしょうか。

また借入先を探す中で、「令和カード」を見つけたけれど、どんなローンなのか分からないという人もいるでしょう。

このページでは、令和カードのメリット・デメリットや申込方法について詳しく解説しているので、ぜひ参考にしてみてください。

令和カードの特徴

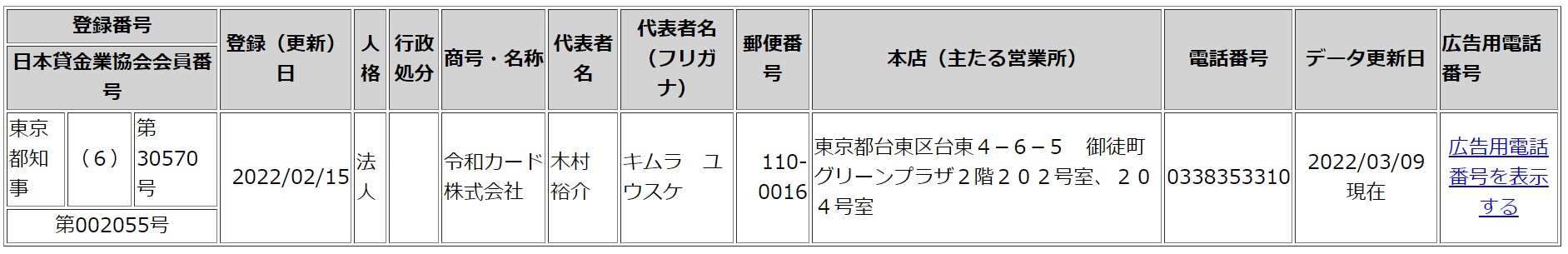

令和カードは知名度が低いため、闇金ではないか?と不安を感じていた方も多くいるでしょう。

しかし、令和カードはきちんと日本賃金業協会に登録されている業者なので、安心して利用することができます。

画像:金融庁「登録賃金業者情報検索サービス」

画像:金融庁「登録賃金業者情報検索サービス」

令和カードが提供するローンは、フリーローン・貸金業法に基づくおまとめローン・不動産担保ローンの3種類です。

それぞれのローンの特徴を確認していきましょう。

フリーローン

| 実質年率 | 18.0%~20.0% |

| 限度額 | 5万円~50万円 |

| 審査時間 | 即日 |

| 保証人・担保 | なし |

| 返済方法 |

|

| 返済日 |

|

| 口座開設 | 不要 |

| 職場連絡 | 原則なし |

| 来店 | 不要 |

フリーローンは少額融資専門のローンで、借入限度額は最大50万円です。

金利は年18~20%に設定されており、大手消費者金融と比較して若干高めの設定になっています。

貸金業法に基づくおまとめローン

| 実質年率 | 7.3%~15.0% |

| 限度額 | 2,000万円 |

| 審査時間 | 即日 |

| 保証人・担保 | なし |

| 返済方法 |

|

| 返済日 |

|

| 口座開設 | 不要 |

| 職場連絡 | 原則なし |

| 来店 | 不要 |

賃金業法に基づくおまとめローンは、複数の賃金業者でローンを利用している方向けのローンです。

おまとめローンを利用し、借入先を一本化することで、毎月の返済額や利息を抑えることができるでしょう。

不動産担保ローン

| 実質年率 | 3.0%~15.0% |

| 限度額 | 1億円 |

| 審査時間 | 即日 |

| 保証人・担保 | 保証人不要/不動産担保は必要 |

| 返済方法 |

|

| 返済日 |

|

| 口座開設 | 不要 |

| 職場連絡 | 原則なし |

| 来店 | 不要 |

不動産担保ローンは、自宅やマンションなどの不動産を担保にお金を借りることができる商品です。

借入者の信用力だけでなく、担保となる不動産の価値も含めて総合的に審査されるため、低金利でまとまった金額を借り入れることができます。

ただ、返済が滞ったとき、担保とした不動産を売却されてしまう可能性があるため、返済計画はしっかり立てておきましょう。

令和カードのメリット

申し込みをする前に、まずはメリットを確認しておきましょう。

メールで問い合わせができる

中小の消費者金融は電話での問い合わせが一般的で、令和カードのようにメールでの問い合わせを受けているところは少ないです。

電話が苦手な方やテキストの方が安心できる方、また質問内容を残しておきたい方にとって、メールでの問い合わせができるのはメリットになります。

口座振替での返済が可能

中小の消費者金融の返済方法は、窓口・銀行振込・現金書留の3つが多いですが、令和カードは口座振替による返済が可能です。

口座振替以外の返済方法は、交通費や手数料、郵送料がかかってしまいますが、口座振替なら無料で返済ができます。

また、口座に返済額を入れておけば自動引き落としで返済できるので、返済忘れの防止にもつながるでしょう。

3つのプランから選べる

令和カードには、フリーローン・貸金業法に基づくおまとめローン・不動産担保ローンの3種類ローンがあるため、それぞれ自分の状況に合わせて申し込みをすることができます。

少額の融資であればフリーローンで十分ですが、おまとめローンや不動産担保ローンを利用すれば限度額を高く設定することもできるので安心です。

在籍確認の電話が基本的にない

令和カードは、在籍確認の電話を原則行っていません。

審査の状況に応じて在籍確認が行われる場合もありますが、その場合は事前に連絡があるので安心です。

また、在籍確認が行われる場合も担当者の個人名で行われ、会社名を出されることはないので、職場の人にローン利用がバレる心配はありません。

申し込みから融資までの流れ

[ptimeline color=”green”][ti label=”STEP1″ title=”申込”][/ti] [ti label=”STEP2″ title=”受付・審査”][/ti] [ti label=”STEP3″ title=”契約”][/ti] [ti label=”STEP4″ title=”融資実行”][/ti] [/ptimeline]

申し込みから融資実行までの手続きは、上記の4ステップで行われます。

最短即日で融資を受けられるので、急いでいる人も安心です。

- 運転免許証

- 各種保険証

- パスポート

- 所得証明書など

令和カードのデメリット

令和カードのデメリットについても、しっかり確認しておきましょう。

土日・祝日はお休み

令和カードの営業時間は、平日10時から18時半で、土日・祝日はお休みです。

そのため、平日18時半以降や土日・祝日に申込をしても、即日融資を受けることができません。

金利が高い

令和カードフリーローンの金利は、年18.0%~20.0%です。

借入額が10万円未満の場合は最大金利年20%、10万円以上100万円未満の場合は年18%と賃金業法で決められているため、令和カードの借入額ごとの金利は次のようになるでしょう。

| 借入額 | 金利 |

| 5万円以上10万円未満 | 年20% |

| 10万円以上50万円以下 | 年18% |

大手消費者金融は、最大金利を年18%に設定していることが多いので、令和カードの金利はやや高めであるといえます。

ちなみに、プロミスの最大金利は17.8%で、令和カードとは年0.2%~2.2%の差があります。

プロミスの金利と令和カードの金利でそれぞれ同じ金額を借り入れた時の利息総額を計算すると、次の表のようになります。

| 借入額 | 金利 | 返済回数 | 利息総額 |

| 10万円 | 年17.8% | 24回 | 19,490円 |

| 年18% | 24回 | 19,772円 | |

| 50万円 | 年17.8% | 36回 | 148,936円 |

| 年18% | 36回 | 150,736円 |

金利が年17.8%のときと年18%の時で、10万円借入時は282円、50万円借入時は1,800円利息総額に差がでることがわかります。

金利を少しでも抑えたいときは、プロミスのように消費者金融のなかでも少しだけ最大金利が低いところを選ぶようにしましょう。

フリーダイヤルがない

電話で申し込みや問い合わせをすると、通話時間が長くなりがちです。

令和カードはフリーダイヤルがないので、電話をかけると通話料が発生します。

通話代をかけたくない方は、メールやwebサイトで申込・問い合わせをするようにしましょう。

口コミ評価が極端

令和カードの口コミには、即日で借りられたという良いものから、債務整理を勧められ法律事務所を紹介された、審査否決後に不動産担保ローンを勧められたなど不信感を抱くようなものまであります。

口コミは、匿名で誰でも書けるものなので信ぴょう性はあまりありませんが、口コミの評判が気になる方は大手消費者金融のローンを検討してみるのも一つの方法です。

令和カードがおすすめの人

令和カードは、次のような人におすすめです。

- 在籍確認がないところを利用したい人

- 金利が高くても融資してくれるところを探している人

- 50万円以下の融資を希望している人

- 大きな金額のおまとめローンを検討している人

- 自宅などの不動産を所有している人

令和カードは3種類のローンがあるため、それぞれ自分に合ったローンを選択するようにしましょう。

少額希望者はフリーローン、借り換え希望者はおまとめローン、不動産を持っていてまとまった金額を借り入れたい人は不動産担保ローンがおすすめです。

令和カードが向いていない人におすすめのカードローン

令和カードは、消費者金融の中でも金利が高めに設定されています。

不動産担保ローンを利用すれば、低金利でまとまった金額を借り入れることも可能ですが、返済不能になったとき不動産が処分されるというリスクもあります。

できるだけ金利を抑えたい人や、大きなリスクを背負って借入をするのは不安という人は、アコムやプロミスなど大手消費者金融がおすすめです。

どちらも令和カードより金利が低く、最短即日融資を受けることもできます。

[nlink url=”https://card-lab.com/moneylab/cardloan/cardloan-karikata/acom/”]

[nlink url=”https://card-lab.com/moneylab/cardloan/cardloan-karikata/promise/”]

令和カードは在籍確認なしで少額融資を希望する人におすすめ!

令和カードは中小の消費者金融には珍しく、原則在籍確認を行っていません。

そのため、50万円以下の少額融資を希望していて、在籍確認をしない消費者金融に申し込みたいという方におすすめです。

ただ、状況に応じて在籍確認が行われることもあるので注意しましょう。

令和カードは金利がやや高めですが、審査に不安があり大手消費者金融はハードルが高いという方にとって、候補のひとつになりそうです。