DCカードの審査は厳しい?分割払いの審査に落ちる原因も合わせて解説

「DCカードは審査が厳しい?」

「DCカードは分割払いにも審査があり落ちることがある?」

DCカードの審査は厳しいと聞いたことがあり、不安に感じていたり実際はどうなのか気になる方も多いのではないでしょうか?

結論としては、発行元がステータスの高い銀行系のカードに該当するため、相対的にみると厳しいと言われていますが、審査のポイントを抑えれば実は特段厳しい訳ではありません。

そこで、本ページではDCカードの審査が実は厳しい訳ではない理由をDCカードの審査のポイントと合わせて詳しく解説するとともに、DCカードのデメリットを補った、後継カードともいえる三菱UFJニコス発行の最新カードについても紹介していきます。

- 分割払いの審査不要!DCカードの欠点を補った後継カード

- DCカードは歴史の長い、いわば老舗のカードであるため、近年のカードと比べるとやや使い勝手の悪い部分もあります。DCカードにこだわりがあるという方以外に特におすすめしたのが、同じ発行元で新しく登場した「三菱UFJカード」です。

ページ後半で「DCカード」と「三菱UFJカード」のスペック比較表も掲載していますので、それぞれの違いについて一度確認してみましょう。

三菱UFJカード

| 年会費 | ETCカード | 発行期間 |

|---|---|---|

| 永年無料 | 永年無料 | 最短翌営業日 ※Mastercard®とVisaのみ |

| 還元率 | 電子マネー | ブランド |

| 0.5~15.0%※ |

※QUICPay、Apple PayはMastercard®とVisaのみ |

|

注釈(※)の詳細はこちら

※グローバルポイントの金額相当額表記は、1ポイントあたり5円相当の商品に交換した場合です。交換商品により、換算額が異なります。DCカード審査解説の前に!DCカードのスペックを紹介

DCカードの基本情報

| 年会費 | 初年度年会費無料 翌年以降1,375円(税込) |

|---|---|

| 発行期間 | 申込みから審査完了後、約1~2週間程度 |

| 申し込み資格 | 18歳以上でご本人または配偶者に安定した収入のある方 |

| ポイント還元率 |

1,000円利用=1ポイント(約5円相当) ポイント還元率は0.5% |

ただし手数料が発生してくる「リボ払い」に近いサービスなので、利用するかは慎重に行いましょう。

DCカードの特長

- リボ払いや分割払い(3回以上)で支払うとポイントが2倍

- ハローデスクで旅先の現地情報を聞いたりレストランの予約を頼める

- ネットショッピングサイトポイント名人を経由するとプラスポイント「最大24倍」獲得

DCカードの審査は厳しい?ポイントを抑えて審査に臨もう

DCカードに申込みたいけど審査に通過できるか不安、と考えている方もいるでしょう。

発行会社が「三菱UFJニコス」であるDCカードは、銀行系のクレジットカードに分類され、セキュリティ面やステータス性の高さから審査は厳しめであると一般的には言われています。

ただし、「DCカード」は下記の2つの理由から実は審査が特段厳しいカードではないといっていいでしょう。

- DCカードのランクは一般カードに相当

- 間口の広い申し込み資格となっている

発行元が銀行系のカードでありますが、「DCカード」は一般カードに相当しており、申し込み資格のハードルが特段高いわけではなく、むしろ申し込みやすいシンプルな条件です。

カードのターゲットとして、幅広いユーザーに向けたカードであると考えられます。

また、クレジットカードの審査にはどのカードでも共通して抑えておくべきポイントがあり、あらかじめポイントを意識したうえで申し込めば、より審査に通りやすくなります。

クレジットカードの審査で抑えておくべきポイント

クレジットカードの審査では、Capacity(能力)、Capital(資産)、Character(人間性)の3Cと呼ばれるものに大別して審査が行われます。

Capacity(能力)

クレジットカード会社はクレジットカードを利用して買い物をした金額をきちんと支払えるかを必ずチェックし、職業や勤務先、勤務年数、雇用形態から申込者にどの程度の年収や安定した収入があるのかを確認します。

仕事をして収入を得ていたり、毎月安定したお金が入って来るということは審査において大切なポイントですので、毎月または一定期間に収入があることを証明する必要があります。

Capital(資産)

資産のチェック項目としては、居住形態や居住年数がこれにあたります。

居住形態では、誰とどのような家に住んでいるかがチェックされ、持ち家に住んでいる方や実家住まいの方が審査に有利となり、居住年数では、転勤など特段の事情が無い限りは長く一か所に住んでいる方が有利です。

賃貸物件であっても、一か所に長く住んでいる方は、家賃を収めている証明になるので不利にはなりませんが、理由が無いのに短期間での引っ越しを繰り返している方は、家賃滞納のトラブルで起こしていると思われてしまうこともあります。

Character(人間性)

申込者が一体どんな人なのか、過去に申込者がクレジットカードまたはローンできちんと支払いをしてきた人なのかどうかで人間性のチェックを行います。

クレジットカードの利用情報やローンの返済状況は一括して信用情報機関にて記録されているため、これまで未納・滞納を繰り返している人には支払いの記録であるクレジットヒストリーに傷がついてしまっていることがあります。

クレジットカードの審査に落ちる時にはこのクレジットヒストリーが深く関係していることがありますので、申し込む前にクレジットカードやローンで滞納、未納が無かったかを確認しておきましょう。

「スコアリング方式」では、延滞や虚偽などネガティブな要素があると大きく減点され、審査の通過に大きく影響してくるため、まずはネガティブな要素を減らすことが特に重要です。

DCカードは分割払いの審査で落ちる場合も!発行できても油断は禁物

DCカード発行後の注意点として知っておきたいのが、「DCカード」はあとから分割払いやリボ払いに変更する際に審査が必要になる点です。

一般的なクレジットカードであれば、思っていたより決済額が多くなった場合に支払金額を分割払いやリボ払いに変更して調整するというのをスムーズに行えます。

商品を買う際、あらかじめの分割払いやリボ払いであれば、「DCカード」でも審査は不要ですが、あとから支払い方法を変更する場合は審査に通過する必要があることは知っておくといいでしょう。

- あとから分割払いに変更の場合1件5,000円未満のご利用分は申込できない

- 延滞や払い倒しなど信用情報に傷がある場合

- 「リボ・分割・ボーナス・2回払いのご利用可能枠」を超える場合

なお、「DCカード」の分割払いやリボ払いに変更する際の審査に落ちる原因としては上記の原因が考えられます。

発行審査と同様に、信用情報に傷がある場合は、審査に落ちる可能性が高くなる点には注意が必要ですので、「DCカード」を発行できたからといって油断は禁物です。

分割払いやリボ払いの審査が気になるなら

「三菱UFJカード」に乗り換えるのもおすすめです

「DCカード」は支払額が大きくなり、もしもあとで金額を変更したいと思った際に審査が必要となります。

あらかじめ、決済の際に分割払いやリボ払いを選択していた場合は問題ありませんが、もしも金額を変更したいと思った時に審査に落ちてしまい、引き落としが出来なかったとなると信用情報にも傷がついてしまうリスクがあります。

そこで「三菱UFJカード」があれば、あとから分割払いやリボ払いに変更したいという際にも、審査不要でスムーズに変更が可能です。

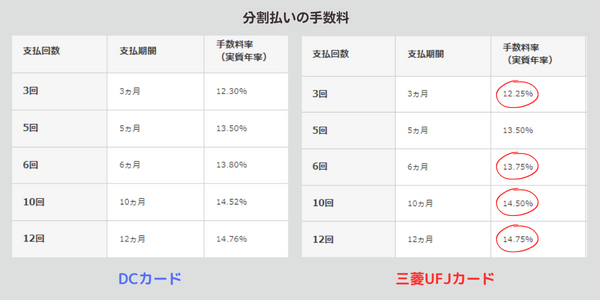

また、微々たる差ではありますが、「DCカード」と同じ三菱UFJニコス発行の最新カードの「三菱UFJカード」では、分割払いの手数料が安くなっている特徴があります。

スムーズかつ「DCカード」より低い手数料で、分割払いへの変更ができるだけでなく、「三菱UFJカード」は「DCカード」の上位互換とも言える、新しいカードにふさわしいスペックを備えています。

「DCカード」と「三菱UFJカード」のスペックを比較

| 券面 | |||

|---|---|---|---|

|

年会費

|

初年度無料

1,375円(税込) |

初年度無料

1,375円(税込) 年一回以上のご利用で無料 |

|

|

国際ブランド

|

|

|

|

|

申し込み資格

|

18歳以上でご本人または配偶者に安定した収入のある方

|

18歳以上でご本人または配偶者に安定した収入のある方

または18歳以上で学生の方(高校生を除く) |

|

|

発行期間

|

約1週間

|

最短翌営業日~3営業日

|

|

|

還元率

|

0.5%

※「ポイント名人」の利用で最大24倍のポイント還元 |

0.5%~5.5%

※「ポイント名人」の利用で最大24倍のポイント還元 |

|

|

付帯保険やサービス

|

海外アシスタンスサービス「ハローデスク」

|

海外旅行傷害保険+ショッピングガード保険

|

|

|

入会キャンペーン

|

-

|

新規入会キャンペーンで

最大プレゼント |

|

|

お申込み

|

公式サイトはこちら | 公式サイトはこちら | |

「DCカード」にこだわりがないという方は、最新カードにふさわしい、スペックもサービスも充実した「三菱UFJカード」の発行を検討するのをおすすめします。

DCカードの欠点をカバーしスペックが向上した「三菱UFJカード」とは?

DCカードは「ポイント還元アップが乏しい」「年会費がかかってくる」「あとからの分割払いやリボ払いにも審査が必要」というのは使い勝手の悪さが否めません。

クレジットカードを使うなら、お得で便利なカードを使いたいものですが、そもそも新しいカードを発行するのにもハードルを感じる方も多いかと思います。

そこで、DCカードと同じ三菱UFJニコスより発行かつ、学生もターゲットになっているほど間口の広いカードが「三菱UFJカード」です。

三菱UFJカード

| 年会費 | ETCカード | 発行期間 |

|---|---|---|

| 永年無料 | 永年無料 | 最短翌営業日 ※Mastercard®とVisaのみ |

| 還元率 | 電子マネー | ブランド |

| 0.5~15.0%※ |

※QUICPay、Apple PayはMastercard®とVisaのみ |

|

注釈(※)の詳細はこちら

※グローバルポイントの金額相当額表記は、1ポイントあたり5円相当の商品に交換した場合です。交換商品により、換算額が異なります。三菱UFJニコスより、新しく登場したカードということで、DCカードをよりパワーアップさせたカードスペックとなっており、DCカードには無かった特典やサービスが充実しています。

日常的に利用する店舗のポイント還元アップがトップクラス!

基本還元率はDCカードと同じく1,000円で1ポイント(5円相当)の0.5%となっています。

ただし、三菱UFJカードはポイントアップサービスが充実しており、例えば以下の対象店舗の利用ではいつでも5.5%相当還元されます。

- セブンイレブン

- ローソン

- コカ・コーラの自販機

- ピザハット

- 松屋

そのほか、1カ月10万円以上のご利用で通常の獲得ポイントに加えて20%分のボーナスポイントを付与する「グローバルPLUS」というサービスや入会後3か月間は還元率が3倍の「1.5%」になるなど、ポイントが貯まりやすくなっています。

これだけ充実した内容に加え、最高2,000万円までの海外旅行傷害保険や、年間最高100万円までのショッピングガード保険など、DCカードにはなかった特典が付帯した最新のカードとなっています。

使い勝手が向上した三菱UFJニコス最新のカード

「三菱UFJカード」は対象店舗での還元アップや利用額に応じたボーナスポイントの付与など、ポイントが貯めやすいカードとなっています。

また、初年度の年会費は無料で翌年以降も年間で一度でも利用すれば無料となります。

DCカードの年会費がかかる+ポイント還元アップに乏しいという欠点を補った使いやすいカードとなっています。

特に、「メインでDCカードを使っているという方」や「DCカードの発行を検討していた方」は、上位互換ともいえる三菱UFJカードの発行を検討してみてはいかがでしょうか?

DCカードの審査に限らずポイントを抑えて審査に臨むことが重要

DCカードは、発行元が三菱UFJニコスと、銀行系のカードに該当するため、ステータス性やセキュリティ面に優れ、一般的には審査は厳しめと言われています。

しかし、審査のポイントを抑えれば実は特段厳しい訳ではなく、銀行系のカードであっても幅広いユーザーをターゲットにしたカードであればなおさらです。

審査において特に重要になるのは、遅延なく支払いを行ってきたという「傷のない信用情報」です。

クレジットカードの申し込みをする前に、自身の信用情報に傷はないか確認し、仮に延滞していた場合はすぐに清算しておくなど審査におけるネガティブな要素を改善しておくことで、審査にも通過しやすくなるでしょう。