アメックスの個人事業主・フリーランス向けカードを紹介!開業1ヵ月でも申し込みOK!

アメックスビジネスなら開業したてでも申し込みできます!

アメックスビジネス(個人事業主・フリーランスや法人向けカード)は開業したてで実績がない個人事業主やフリーランスの方でも申し込みできる法人カードです。

ビジネスに役立つ特典が充実!

| 年会費 | 発行までの期間 | 利用可能額 |

|---|---|---|

| 13,200円(税込) | 約2週間 | 個別設定 |

| 国際ブランド | 電子マネー | ポイント還元率 |

|---|---|---|

|

- | 1% |

個人事業主・フリーランスの方でも法人カードを作ったほうが良いワケ

法人カードは個人事業主・フリーランスや副業をしている方にとって作った方がいいクレジットカードです。

年会費が必要になるクレジットカードが多いですが、それでも法人カードを作る価値がある理由は5つあります。

法人カードを作るメリット

1:支払いを個人用と事業用を分けることで経費の管理がしやすくなる

法人カードを作る一番のメリットは、決済を分けることで経費の管理がしやすくなることです。

個人用と事業用の両方を同じにしてしまうと、経費精算をする際に利用履歴を洗い直して再計算する必要性が出てきますが法人カードを別途用意しておけば、経費の再計算という作業を大幅削減できます。

2:支払いを先延ばしすることができるので資金繰りが楽になる

個人事業主・副業で活動中に急な資金が必要になったとき、 法人カードを持っていれば、支払いを1ヶ月後以降へ先延ばしすることができます。

3:個人用より法人カードの利用限度額の方が多く設定できる

一般カードなら平均して60~100万が利用限度額として設定されることが多いですが、法人カードは事業で使うことを前提としているため、利用限度額が数百万~1,000万円と高額に設定されることが多いです。

4:法人カードにしかないサポートを受けることができる

法人カードには一般カードには無いビジネスサポートを目的としたサービスが多く付帯されています。

例えば領収書を管理して経費精算をサポートするシステムや福利厚生サービス、手厚い保険、クラウド会計ソフトの無料利用権などがあります。

法人カードはただの決済用クレジットカードではなく、業務を円滑にするためのツールとも考えましょう。

5:ポイントを効率的に貯めることができる

支払いをクレジットカードで支払うことでポイントを貯めることが可能です。私用よりも多額の支払いが発生しやすい法人カードはポイントを多く貯められます。貯めたポイントを使えば、会社としても利益にも直接つながりメリットになるでしょう。

アメックスビジネスが個人事業主・フリーランスにおすすめの理由

法人カードの中でも特におすすめのクレジットカードが、開業1ヶ月のような独立してすぐの方でも申し込みできるアメリカン・エキスプレス・ビジネス・カードです。

| 開業してすぐの個人事業主の方も作れる | |

|---|---|

| 1:経理サポートが手厚い 2:ビジネスサービスが手厚い 3:法人カードと個人カードのポイントが合算できる |

|

アメリカン・エキスプレス・ビジネス・カードのメリット

1:経理サポートが手厚い

本家アメリカン・エキスプレス・グリーン・カードのサービス内容をそのまま受け継いだだけではなく、中小企業の方はもちろん個人事業主やフリーランスの方が本業に集中できるよう経理に関わる事務処理がスピーディーにできるサービスが多数あります。

クラウド会計ソフト「freee」へアメックスで利用した情報を自動で取り込めば、リアルタイムで経営を分析したレポートを見ることができたり、日々の記帳を元に決算書を簡単に作ってくれるなど、経理処理のよき相棒になります。

「freee」は給与計算など、日々の経理業務を効率化させたり、経営分析のためのツールとして役立つ会計ソフトです。

月額が必要なサービスですが、アメックスビジネスの会員なら最大60日間無料でアプリを通してスマホでも使えるため、外出中などに便利です。

また、税金を取り巻く法律は年々変化していますが、「freee」は変化に応じて自動アップデートし、買い替えや追加購入の必要が無いのも大きなメリットです。

2:ビジネスサービスが手厚い

また、中小企業経営者・個人事業主の会員向けに経営コンサルタントを紹介してくれるビジネス・コンサルティング・サービスなど経営の円滑化だけではなく、更に事業が成長するようなサポートも充実しているのがアメックスが他のカードより秀でている点です。

また、法人会員なら年会費6,000円が必要なビジネス情報誌「ジー・サーチ」が年会費無料で利用できます。

「ジーサーチ」とは企業情報、新聞雑誌の記事、人物情報など幅広いビジネスにおける情報を集めたオンライン上の情報誌のようなものです。

また、国内、海外企業の与信情報、信用情報の調査も独自のネットワークを使ってレポート提出してくれる「ビジネス情報調査代行サービス」が年会費無料で利用できるなど、自分で調べる手間を省くことができます。

3:法人カードと個人カードのポイント合算。還元率も高い

アメリカン・エキスプレス・グリーン・カードは最大ポイント還元率が1%なので、利用した金額を効率的にポイントとして貯めることが可能です。

海外出張が多い方などは意識しなくてもマイルが貯められるでしょう。

さらに高いサービス、ステータスを求める人にはアメックス・ビジネス・ゴールド

打ち合わせや会食などをする方にとって強い味方にもなります。ステータスを気にする方やビジネスの会食が多い方などは、通常のアメックスビジネスよりゴールドがおすすめです。

| 開業してすぐの個人事業主の方も作れる | |

|---|---|

| 1:経理サポートが手厚い 2:ビジネスサービスが手厚い 3:法人カードと個人カードのポイントが合算できる |

|

プライベート用のクレジットカードもアメックスにするとお得!?

アメリカン・エキスプレス・ビジネス・カードを法人カードとして利用することで会計処理やビジネス上で様々なサポートを受けることができます。

それだけでも非常にお得ですが、個人用のクレジットカードもアメックスに統一することで更にお得にアメックスを使いこなすことが可能となります。

アメックスは法人カードと個人カードのポイントを合算できる

アメックスは法人向けカードと個人カードの両方を持っている場合、法人カードで利用した分は法人カードのポイント、個人カードで利用した分は個人カードのポイントとして加算されますが、カードの名義が同一であればポイントの合算が可能です。

つまり法人カードと個人カードを日々利用して、より早いスピードで大量にポイントを貯めることができるので、定期的に貯めたマイルで海外旅行に行くということも難しくないでしょう。

また、アメックスのポイントは一回でもポイント交換をすれば、以降のポイント有効期限を無期限にでき、有効期限を気にしなくて良い点もアメックスが選ばれる理由の一つです。

アメックスグリーンは年会費制から月会費制に変わりました!

月1,100円で持てるようになり、サブスク感覚でアメックスのサービスを受けられるので、「気軽にアメックスを体験したい」という方はまずはアメックスグリーンを試しましょう!

| 開業してすぐの個人事業主の方も作れる | |

|---|---|

| 提携店で利用するとポイント最大5倍。 空港サービスが充実しており マイルも貯まりやすい。 月1,100円で気軽に持てるのも魅力。 |

|

| 高額の保険や豊富なサービスが受けられる | |

|---|---|

| 海外旅行保険は最大1億円補償。空港、トラベル、グルメにおいてのサービスが充実 | |

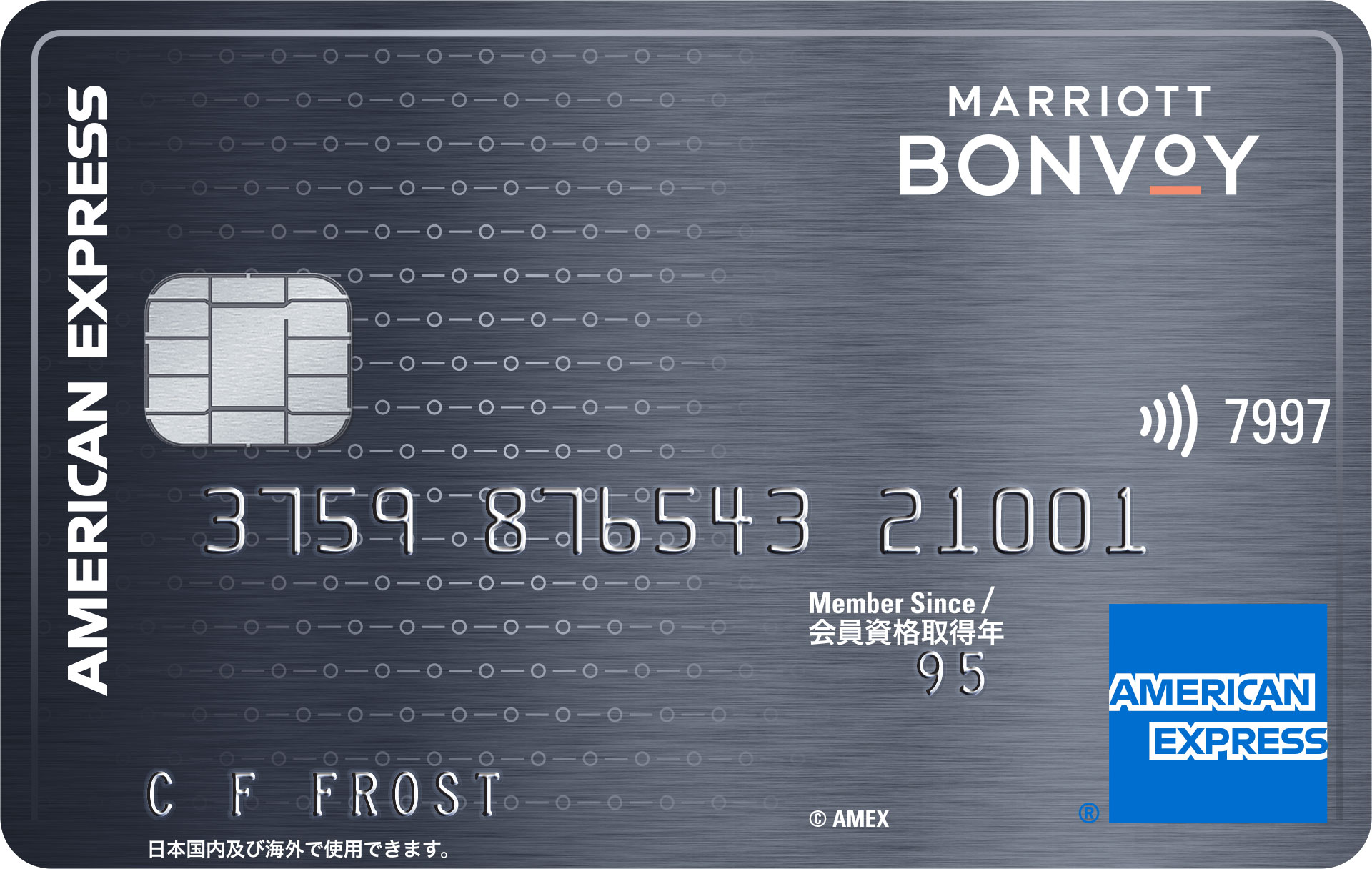

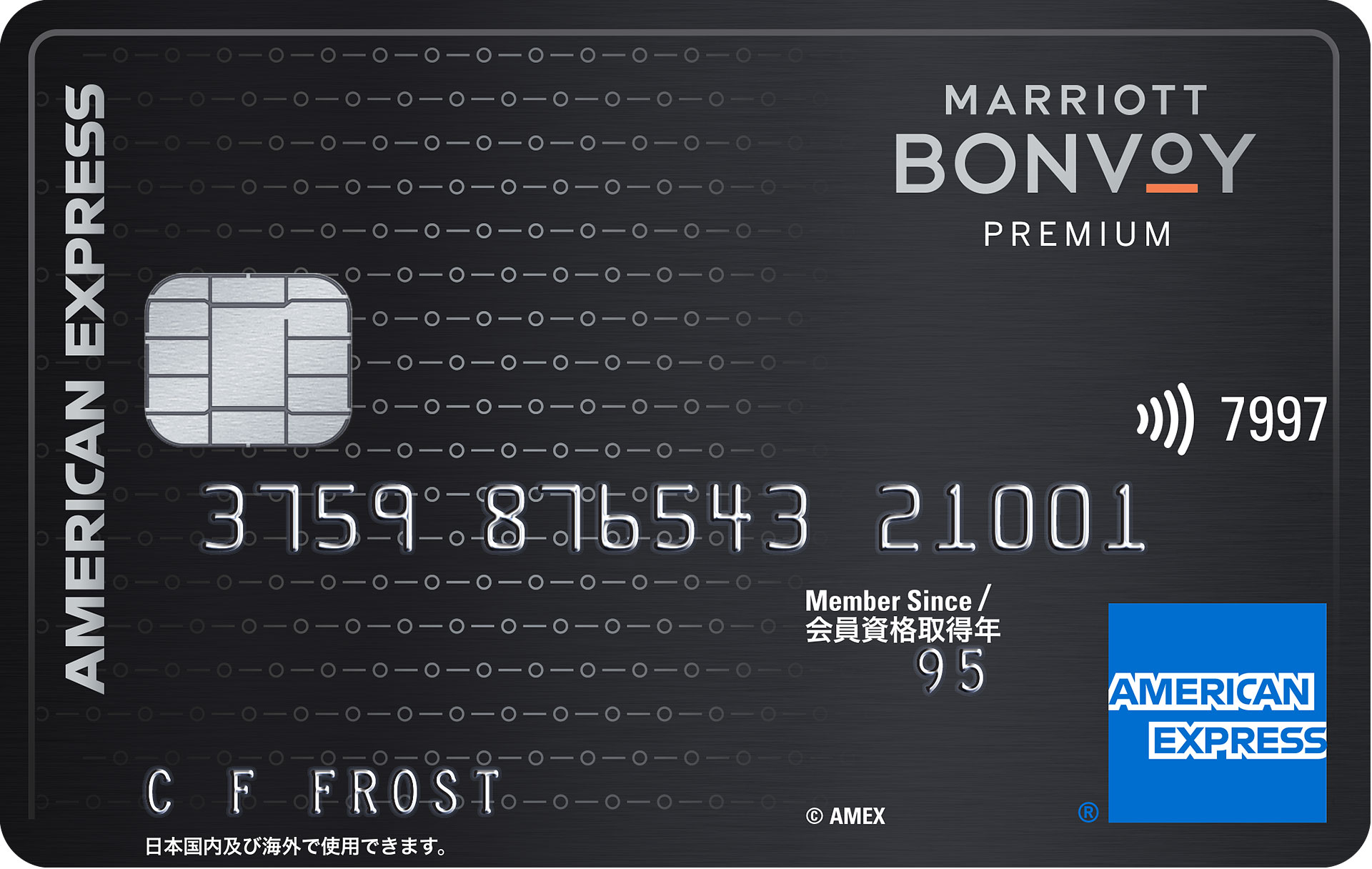

もしよりハイエンドなクレジットカードを選びたい場合は、マリオットアメックスがおすすめです。

マリオットアメックスには2種類あり、マリオットヴォンボイとアメックスが提携して、宿泊無料特典や100米ドルのプロパティクレジットの獲得など、双方の豪華な会員特典が用意されています。

とりわけMarriott Bonvoyの上位会員特典も獲得できるため、サービスの質は非常に高いものが期待できます。

| 年会費控えめで豪華な特典 | |

|---|---|

| 年会費は23,100円(税込) 。 シルバーエリートが自動付与し、年間合計100万円以上の利用でゴールドエリートにランクアップも可能。 家族カードが1枚目無料なので、プライベートもビジネスも活躍します。 |

|

| 通常50泊が必要なプラチナエリート会員を目指せる | |

|---|---|

| 年会費は49,500円(税込)。 ゴールドエリートが自動付与し、年間合計400万円以上の利用でプラチナエリートにランクアップも可能。 年会費以上の贅沢なサービスに、出張先では優雅な日々を過ごせること間違いなしのカードです。 |

|

年会費は決して安くはありませんが、2年目以降の継続&年間合計100万円以上の利用でマリオット系列で使える1泊1室の無料宿泊特典がもらえるだけでも、年会費の元がすぐに取れます。

また、本来年間10回の滞在と25泊以上の実績などが必要なMarriott Bonvoyの「ゴールドエリート」が自動(もしくは利用)で付与され、宿泊先を心地よく過ごせる、上級会員の待遇を望めるでしょう。

また、還元率も高還元ので、高額決済を行う法人カードとポイントを合わせれば、すぐに交換に必要なマイルが貯まるでしょう。

| 通常利用 | マリオット系列利用 | |

|---|---|---|

| Marriott Bonvoy アメリカン・エキスプレス・カード | 2% | 4% |

| Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード | 3% | 6% |

このコラムに関連するコンテンツ

Pick Upコラム

クレジットカードの選び方

監修ファイナンシャルプランナー紹介

- 【PickUp】

どうしても審査を通したい方 - 【PickUp】

とにかく早くクレジットカードが欲しい方 - 【PickUp】

困ったときの安全カードローン - 【2025年5月最新版】

入会キャンペーン中のおすすめクレジットカード一覧 - 厳選した10枚のクレジットカード

- 年収が関係なしに、運転免許証だけで審査が通るクレジットカード

- クレジットカード支払いをまとめて一本化するとお得になる

- クレジットカードの審査が不安な方

- クレジットカードを強制解約されたら復活は厳しい?対処法や影響を解説

- クレジットカードの支払い日が迫っている!今すぐできる対処法とは?

- Amazonカードの限度額はいくら?引き上げ方法や利用可能額以上に決済する方法を解説