クレジットカードを強制解約されたら復活は厳しい?対処法や強制解約による信用情報や他のカードへの影響を解説

クレジットカードの強制解約とは、クレジットカード会社側からクレジットカードの契約を切られることです。

単にクレジットカードの利用ができなくなるだけでなく、クレヒス(信用情報)にも記録されてしまうので、強制解約になった方は非常にショックでしょう。

ただし起きた事実は変えられません。まずは落ち着き、強制解約の理由確認と次に取るべき行動の確認が大切です。

そこで当コラムでは、強制解約の理由と復活(再契約)できるのかどうか、そして二次被害を防ぐ直後の対処法をご紹介します。

・強制解約の理由と直後の対処法

・延滞なしでも強制解約が起きる可能性はある

・強制解約されると復活(再契約)はできるか

・強制解約されたら他のカードも影響がある

強制解約後に申し込めるカードとは

クレジットカードの強制解約を受けた後の状態でも申し込めるのは独自の審査基準を持ったカードです。

申し込み資格さえ満たせば審査に自信がない方でも事前の診断が可能です。まずはカードを発行して、クレヒスを積み上げていくことが大切です。

ACマスターカード |

SMBCモビット |

|

|---|---|---|

| 申込み資格 | 主婦、学生でも安定した収入がある場合利用可能。 |

満20歳以上74歳以下の安定した収入のある方 学生・パートの方でもご利用可能 ※収入が年金のみの方はお申込いただけません。 |

| 年会費 | 無料 | |

| 発行日数 | 発行 | 最短15分融資 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。 |

| ポイントプログラム | 利用金額の0.25%キャッシュバック | Vポイント(200円=1ポイント) |

| 利用限度額 | 最大800万円(ショッピング10万~300万円)※800万円は、ショッピング枠とキャッシング枠合計の上限金額です。 | 最大800万円 |

| 公式サイト | ||

クレジットカードの強制解約とは?

そもそもクレジットカードの強制解約とは何なのか、確認しておきましょう。

クレジットカードの強制解約とは、クレジットカード会社側からクレジットカードの契約を切られることです。

支払いを延滞・滞納したり、不正利用や虚偽申告をしたり、また、信用情報の変化などが原因で起こります。

強制解約の理由として最も可能性が高いのが延滞・滞納で、クレジットカード会社にもよりますが、支払日から2~3ヵ月ほど放置してしまうと強制解約されてしまうケースが多いです。

滞納の場合、早くて1ヵ月ほどでメールや郵送などにより強制解約の通知が届きます。

強制解約の理由を直接聞くことはできませんが、原因を調べる確認方法として、強制解約の通知内容によく目を通すことが挙げられます。

クレジットカードが強制解約された理由は?【延滞なしでも可能性あり】

強制解約は突然行われる前に、企業側からメールや手紙、電話などで何かしらの通知があった可能性が高いです。

注意すべきなのは、延滞なしでも強制解約されることがあるということ。

しかし、強制解約になっても会社から直接理由を教えてはもらえませんので、メールや郵送物を確認して、通知状況から強制解約の理由を確認してみましょう。

| 強制解約の理由 | 事前の通知例 |

|---|---|

| 長期・繰り返しの延滞 | 支払いの催促や忠告通知 |

| 登録時の虚偽申告 | 登録内容の確認や情報更新の依頼 |

| 本人の不正利用(利用規約違反) | - |

| 信用情報の変化 | -(クレジットカードの有効期限までは問題なく使えるが、更新時期に届かない) |

理由1:長期・繰り返しの延滞

クレジットカードごとに設定されている支払い日に利用金額が引き落とせなかったら、翌日から、延滞が始まります。

数日の延滞で信用情報に傷はつきにくいですが、延滞が長期に及ぶ場合や繰り返し行った場合など、悪質だと判断されたら強制解約となります。

会社によって判断基準が違うので一概に「この程度の延滞で強制解約となる」と線引きはできません。いわゆる「借り逃げ」のような形になってしまうとすぐに対処が行われてしまいます。

カード会社から督促が来ていたら、強制解約の理由として第一に考えましょう。

理由2:本人の不正利用

盗難や紛失・スキミングなどによってカードが知らない間に他者に不正利用されていたという場合は、カード会社へ連絡をすれば補償してもらえる場合もあります。

ただし、クレジットカードを他人に貸したり、ショッピング枠を現金化したりしていた場合はカードの利用規約違反となり、強制解約の対象です。

クレジットカードは家族であろうとも、本人以外の利用は禁止されています。家族がクレジットカードを使いたいという場合は、本人が申し込むか、家族カードを作るようにしましょう。

また、クレジットカードでギフト券などの換金性の高いものを大量に購入し、現金化の業者に売ったり、チケットショップに売ったりするなどのショッピング枠の現金化に対しては厳しい対応が取られます。

バレないだろうと思っても、カード会社はいつどこでいくら使ったのかを確認しているので、定期的な利用状況の調査した際に不審に思われ、より深く調査をされて強制解約に至ってしまいます。

理由3:登録時の虚偽申告

クレジットカードはクレジットカード会社と利用者間の信用によって成り立っています。

そのため、カードの申し込み時や増額申請などで虚偽の申告をしたり、転職したのに情報更新をしていないと強制解約の理由になります。

よくある虚偽申告の対象となる理由は下記のとおりです。

- ウソの住所を書く

- 職業を偽造する

- 借入があるのに無しと書く

- 催促があったにも関わらず登録内容を長らく更新していない

理由4:信用情報の変化

信用情報が変化し、途上与信に落ちて強制解約となるケースもあります。

途上与信とは、カードの更新や限度額の増枠の相談をしたときなど、カード会社で定期的に行っている審査のことです。落ちる理由には2つのパターンがあります。

1つ目は、途上与信の際に会員の収入がカードの利用に見合わなくなっているときや職を失ってる場合、延滞などがなくても、支払い能力に問題があるとカード会社は判断を下すパターンです。

クレジットカードの解約には至ってしまう点は同じですが、あくまで企業のボーダーラインに当てはまらなかっただけなので、信用情報はあまり傷つきません。

気持ちを切り替えて、他のカードを持つことを考えましょう。

2つ目は、他で金融事故を引き起こしたときに信用情報が傷ついていて、影響して途上与信で落ちるパターンです。

「このカードでは延滞していないのに」と思うかもしれませんが、カード会社としては、将来自分のところのカードも延滞をされたり踏み倒されたりしてしまうのではと危機感を抱きます。

なぜ他社の延滞情報までわかってしまうのかというと、信用情報機関があって、他企業でも信用情報は共有されるからです。

信用情報には良好な実績だけでなく、ブラックリストに載るような情報もあるため、他のカードの審査でマイナスになってしまう可能性があります。

クレジットカードを強制解約されたら最初にやるべき2つのこと

支払い先の変更で二次被害を防ぐ

クレジットカードが強制解約されたら、真っ先にそのカードで支払っていた定期料金の支払先指定の変更をしてください。

公共料金や携帯料金の支払いといった定期料金をそのままにしていると、引き落としができずに滞納扱いとなってしまいます。

一括請求に備えてお金を用意する

すでにお買い物が済んでいるクレジットカード払いの支払い残高は、強制解約後に一括請求される可能性が高いです。

たとえ分割やボーナス払いを設定していても、一括請求の時に含まれてしまい、「膨大な額になって引き落とし口座の残高から引き落とせなかった」という金融事故に繋がります。

一括請求が来るのに、手元にお金が無い場合は借りるか別のクレジットカードで立替しか対処法がありません。

※三井住友銀行のローン契約機なら即日でカード発行。

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

クレジットカードの強制解約による信用情報への影響は?【他のカードへの影響も】

クレジットカードを強制解約されると、あらゆる不利益が起こります。

- 現在のクレジットカードが利用停止になる。

- 付随する家族カードやETCカードも使えなくなる。

- 他のカードも強制解約の危険性が発生する。

- 新しいクレジットカードが持てない。

- キャッシングなどの借り入れができなくなる。

- 住宅ローンや自動車ローンの利用が難しくなる。

強制解約は「特定のクレジットカードが利用停止になるだけ」と勘違いする人も多いですが、影響はそれだけではありません。

家族カードや他企業のクレジットカードといった他のカードにも影響するため、強制解約のリスクは非常に大きいのです。

クレジットカードを強制解約されたら復活や再契約はできない?【他のカードなら使える可能性あり】

クレジットカードを強制解約された場合、同じクレジットカードに再契約できるのか気になる人が多いと思います。

結論、申し込み自体は可能ですし、収入が落ちて途上与信に落ちた程度の強制解約であれば、復活の可能性はあります。

一方で、金融事故や本人の不正利用による強制解約であれば、同じカードを作れる可能性はゼロと言っても過言ではないでしょう。

強制解約にまで至った利用者と、再度契約するメリットがクレジットカード会社には一切ありません。むしろ、リスクの方が多いからです。

※三井住友銀行のローン契約機なら即日でカード発行。

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

強制解約された後のクレジットカードの選び方

クレジットカードを強制解約されたということは、クレヒス(信用情報)に傷がついている状態です。

クレヒスに傷がついている状態では、他のクレジットカードであっても、審査に通るのは簡単ではありません。

クレジットカードを強制解約された場合、クレヒスの情報がリセットされる5年間は、通常申し込んでも落ちてしまいますので、待つのが一般的です。

一方でリセットされるということは、良い実績も消えてしまいますので、まず独自の審査基準のクレジットカードを発行して、1からクレヒスを積み上げて信用状況を回復させていくことが大切です。

強制解約後にどうしてもカードを作りたい方におすすめの2枚

ACマスターカード【3秒診断でカードの発行可能性が今すぐ分かる】

ACマスターカードなら独自審査を導入しているので、強制解約を引き起こしていても、本人に支払い能力がある場合は申し込めます。

さらに一日でも早くお金が必要なときに発行ができるので、非常に心強いカードです。

利用金額の0.25%が自動キャッシュバック!

- 年会費無料

- 審査が不安な人におすすめ

- 土日祝日も!でカード発行

- 下の「詳細はこちらボタン」からカード発行可能か3秒診断も可能

| 年会費 | 発行までの期間 | 利用可能額 |

|---|---|---|

| 無料 | 最大800万円※ |

| 国際ブランド | 電子マネー | ポイント還元率 |

|---|---|---|

|

Google Pay | - |

注釈(※)の詳細はこちら

※:800万円は、ショッピング枠とキャッシング枠合計の上限金額です。スピード発行できる

ACマスターカードは申し込んででカードを受け取れるので、急いでクレジットカードを作りたいと考えている人におすすめです。

土日祝日にも対応しているので思い立った時にいつでもカードを作れます。

即日で処理をしてくれるクレジットカードはありますが、カードの受け渡しまで対応するところは多くありません。

受け取り場所も全国の自動契約機(むじんくん)経由となるので、自分の都合に合った場所で受け取れます。

家族にバレずに利用できる

ACマスターカードは自動契約機(むじんくん)から受け取れるので、家に書類が届かず家族に見られるのを避けられます。

また、利用を始めてからもご利用明細が自宅に送付されないので、周りにカード発行を知られたくない方でも安心です。

使いやすいMastercard®ブランド

カードブランドがMastercard®を採用しているので店舗やWEB決済で利用できるところが多く、不便は感じないでしょう。

PayPayや楽天PayなどにもACマスターカードは登録できるので、カードそのものとしても使いやすいというメリットがあります。

SMBCモビット【最短15分で融資を受けられる】

中には、緊急でお金が入り用なのにも関わらず、クレジットカードを強制解約されてしまい困っている方もいるでしょう。

そんなときは最初からクレジットカードに拘らずにまずはカードローンを活用するのがおすすめです。

SMBCモビットなら最短15分で融資を受けられるので、「今日中にお金を借りたい」というときにも頼りになります。

※14:50迄の振込手続完了で 当日振込可。 審査結果により不可の場合有。

返済でVポイントが貯まる!使える!

| 実質年率 | 審査にかかる期間 | 利用限度額 |

|---|---|---|

| 3.0%~18.0% | 最短15分※1 | 1万円~500万円 |

| 申込資格 | 返済方式 | 担保・保証人 |

|---|---|---|

| 満20歳~74歳の安定した定期収入がある方 収入が年金のみの方はお申込いただけません。 |

借入後残高スライド元利定額返済方式 | 不要 |

注釈(※)の詳細はこちら

※1:審査に通過すれば、原則24時間最短3分でお振込可能です。申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。審査・借り入れまでのスピードが早い

SMBCモビットは申込みを完了させてから最短15分で融資が可能です。

例えば、審査の遅い地方銀行のカードローンの場合、申込みから利用開始まで2週間前後時間が必要で、審査状況によっては更に長引いてしまい1ヶ月かかるというケースもあります。

審査時間が長いと必要なタイミングで利用できなくなる可能性もありますので、あまり余裕がない方はSMBCモビットに優先して申込みを行うのが良いでしょう。

返済でVポイントを貯めることができる

カードローンはクレジットカードとは異なりポイントプログラムがない事が多いですが、SMBCモビットは返済をするごとにVポイントを貯めることができます。

200円=1ポイント貯まるため、還元率は0.5%と一般的なクレジットカードと同じ還元率です。

また、返済をするときだけではなく、全国のVポイント提携先でカードの提示をすることでもポイントを貯めることができます。

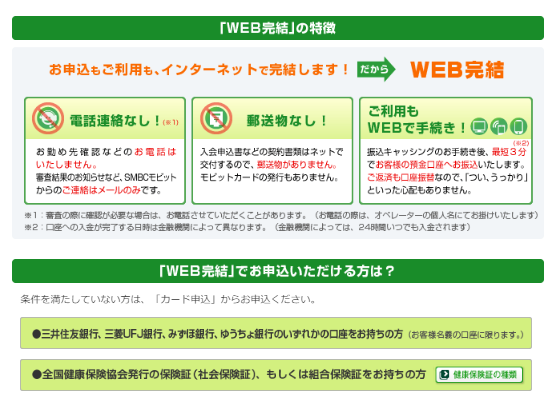

WEB完結申込みで電話連絡がない

会社への電話連絡が入ってしまうと「あまり他の人バレたくない」と思っている方にとって申込みのネックになる部分ではないでしょうか。

SMBCモビットなら「WEB完結」で申込みをすることによって、勤務先への電話連絡をなくすことができるので、このような悩みを抱えている方にとって魅力的なカードローンといえます。

職場への電話連絡だけではなく郵送物の送付もないため、家族にもバレずに利用開始をすることができあます。

「カードローンを利用したいけど電話連絡は…」「家族にはバレたくない…」と思っていた方は安心して申込みをすることができるSMBCモビットが一番おすすめです。

クレジットカードを強制解約された理由を把握して1から信用を取り戻そう

クレジットカードを強制解約されるというのはショックなことですが、落ち込んでいても仕方がありません。

大事なのは、そこからいかに信用を取り戻していくかです。

強制解約の理由を把握したら気持ちを切り替えて、まずは二次被害を防ぐ行動をおこし、その次に別のクレジットカードでクレヒスを1から積み上げて行きましょう。

強制解約後のクレジットカードには、とりわけACマスターカードやSMBCモビットが独自の審査基準を導入していておすすめです。

もし他にクレジットカードを持っていて、影響を強く受けず解約されない場合は、そのまま手持ちのカードで実績を積み上げるのも1つの手ですので、落ち着いて状況を整えていってみてください。

ACマスターカード |

SMBCモビット |

|

|---|---|---|

| 申込み資格 | 主婦、学生でも安定した収入がある場合利用可能。 |

満20歳以上74歳以下の安定した収入のある方 学生・パートの方でもご利用可能 ※収入が年金のみの方はお申込いただけません。 |

| 年会費 | 無料 | |

| 発行日数 | 発行 | 最短15分融資 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。 |

| ポイントプログラム | 利用金額の0.25%キャッシュバック | Vポイント(200円=1ポイント) |

| 利用限度額 | 最大800万円(ショッピング10万~300万円)※800万円は、ショッピング枠とキャッシング枠合計の上限金額です。 | 最大800万円 |

| 公式サイト | ||

このコラムに関連するコンテンツ

Pick Upコラム

クレジットカードの選び方

監修ファイナンシャルプランナー紹介

- 【PickUp】

どうしても審査を通したい方 - 【PickUp】

とにかく早くクレジットカードが欲しい方 - 【PickUp】

困ったときの安全カードローン - 【2025年5月最新版】

入会キャンペーン中のおすすめクレジットカード一覧 - 厳選した10枚のクレジットカード

- 年収が関係なしに、運転免許証だけで審査が通るクレジットカード

- クレジットカード支払いをまとめて一本化するとお得になる

- クレジットカードの審査が不安な方

- クレジットカードを強制解約されたら復活は厳しい?対処法や影響を解説

- クレジットカードの支払い日が迫っている!今すぐできる対処法とは?

- Amazonカードの限度額はいくら?引き上げ方法や利用可能額以上に決済する方法を解説