ACマスターカード

利用金額の0.25%が自動キャッシュバック!

- 年会費無料

- 審査が不安な人におすすめ

- 土日祝日も!でカード発行

- 下の「詳細はこちらボタン」からカード発行可能か3秒診断も可能

| 年会費 | 発行までの期間 | 利用可能額 |

|---|---|---|

| 無料 | 最大800万円※ |

| 国際ブランド | 電子マネー | ポイント還元率 |

|---|---|---|

|

Google Pay | - |

注釈(※)の詳細はこちら

※:800万円は、ショッピング枠とキャッシング枠合計の上限金額です。ACマスターカードの魅力

年会費が永年無料

アコム独自の審査基準で審査が不安な方におすすめ

審査は※1、受取が可能

上限額:800万円※2

利用金額の0.25%を自動キャッシュバック

注釈(※)の詳細はこちら

※1:お申込時間や審査によりご希望に添えない場合がございます。※2:800万円は、ショッピング枠とキャッシング枠合計の上限金額です。

ACマスターカードがおすすめの人

- 審査が不安な人

- 今すぐにカードが欲しい人

- まとまったお金を使う予定があり、限度額が高いカードが欲しい人

- クレジットカードのポイント管理を面倒に感じる人

ACマスターカードが選ばれる理由

- 年会費永年無料

- 審査が柔軟

- キャッシュバック機能で利用金額の0.25%が自動で返ってくる!

年会費永年無料

ACマスターカードは、年会費が無料のカードです。

発行手数料や年会費などは全くかかりませんので、維持費は必要ありません。

クレジットカードの中でも、入会のハードルが低いカードでしょう。

審査が柔軟

アコム独自の審査基準で、は申し込みが可能です。

上記の内容を満たす方であれば誰でも申込できるので、学生や主婦の方でアルバイト・パートで収入がある方は申込可能です。

「クレジットカードを作りたいけど審査が不安…」と迷っている方にもおすすめできるカードです。

キャッシュバック機能で利用金額の0.25%が自動で返ってくる!

利用金額に応じて、0.25%が自動的にキャッシュバックされます。

その為、ポイントの管理が不要で現金として戻ってくるのが魅力です。

ACマスターカードの審査って本当に通りやすい?

ACマスターカードは審査が通りやすいカードとして有名ですが、本当に通りやすいのでしょうか?

ここでは審査の柔軟性と、通過のポイントを押さえていきましょう。

クレジットカードの発行元は大きく分けて銀行系、信販系、消費者金融系の3つがあり、発行元によって審査難易度が異なります。

銀行系は銀行が母体となって発行しているクレジットカードで、ステータス性が全体的に高いのが特徴ですが、審査に関しては厳しく行われる傾向が強いです。

信販系は「信販業務」を中心として展開している企業が発行しているクレジットカードで、ポイント還元率が高く特典が豊富なものが多いのが特徴です。

審査難易度は銀行系クレジットカードと比較すると柔軟なため、審査に通過する可能性はあります。

消費者金融系のクレジットカードは一般的なクレジットカードの審査方法とは異なり、独自の審査基準で審査を行っているため、審査に不安を感じている方におすすめのカードです。

ACマスターカードは消費者金融系のクレジットカードで、アコム独自の審査基準を導入しています。

審査の柔軟性

ACマスターカードの申し込み資格は「」とあるので、パートやアルバイトの方でも審査に通過する可能性はあります。

ただし、現時点で借入が多くある方は厳しいかもしれません。

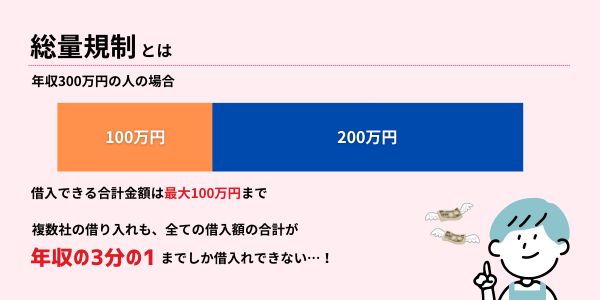

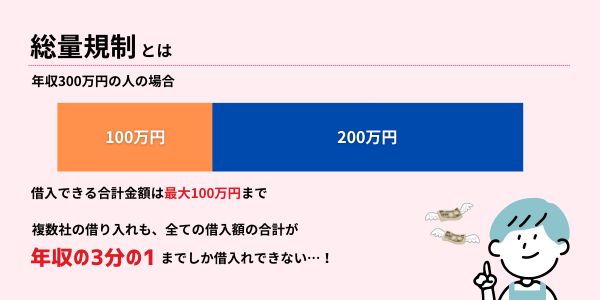

なぜなら、日本には総量規制という法律があるからです。

対して、総量規制の制限内での利用や借入が0の場合であれば、審査に通過する可能性は高いのでチャレンジする価値は十分にあります。

審査通過のポイント

- 定職があり、安定した収入があること。

- 他の借り入れが多くないこと。

審査通過が心配な方は、「3秒診断」で審査通過の可能性を簡単に確認できます。

またスピード発行も消費者金融系であるクレジットカードの特徴で、ACマスターカードでは※1の審査で発行が可能です。

※1:お申込時間や審査によりご希望に添えない場合がございます。

他のクレジットカードよりも早く手元にカードが届くので、すぐにクレジットカードが必要な場合もACマスターカードであれば手に入れられます。

申し込みが完了すると審査が行われるので審査結果が届くのを待ちましょう。審査結果は※1で届きます。

※1:お申込時間や審査によりご希望に添えない場合がございます。

本人確認書類を提出し、契約手続きを行うとACマスターカードを受け取ることができます。

カードの受け取りは最寄りの自動契約機(むじんくん)で可能です。

ACマスターカードの特典・サービス

海外利用可能

Mastercardブランドなので、国内外どこでも利用できます。

旅行や海外出張でも便利で、海外でも対応したATMがあれば引き出すことが可能です。

Mastercard加盟店であれば、世界中どこでも利用できることは大きなメリットです。

プライバシー保護

ACマスターカードはセキュリティ面でも万全で、プライバシー保護にも特化しています。

例えば、明細書は自宅に届かないため、家族にバレる事がなく、プライバシーが守られます。

明細書は、アコムのHPにネットからアクセスすることや、ATMから簡単に確認できます。

ATMで明細確認

勿論、ACマスターカードはネット環境がなくても使えます。

利用明細がATMで確認可能なので、好みによって使い分ける事が可能です。

カードローン機能

ACマスターカードは、クレジットカードとしてだけでなく、カードローンも利用可能です。

急な出費で残高が足りない、といった緊急時にも柔軟に対応でき、街中のアコムATM、提携ATMで利用できるので出先でも安心です。

ACマスターカードの申し込み方法

申し込みの流れ

ACマスターカードの発行や原則、電話による在籍確認なし(※原則、電話での確認はせずに書面やご申告内容での確認を実施)での申し込み方法を紹介します。

-

STEP1ACマスターカードをWebから申し込みACマスターカードをWebから申し込むと、本人確認書類の送付についてのメールが届きます。

-

STEP2メールに記載のフリーダイヤルに電話するSTEP1で届いたメールに記載してあるフリーダイヤルに連絡し、オペレーターに「在籍確認を書類で行いたい」と伝えましょう。

-

STEP3書類を送信するオペレーターの指示に従って本人確認書類や在籍を証明する書類を送信します。

-

STEP4審査結果を待つ※1で審査結果がメールにて届きます。

※1:お申込時間や審査によりご希望に添えない場合がございます。 -

STEP5カードを受け取りに行くSTEP4で審査に通過し、で受け取りたい方は、最寄りの自動契約機(むじんくん)へ発行しに行きましょう。

必要書類について

以下の書類のいずれかが本人確認書類に該当します。

- 運転免許証

- マイナンバーカード

- パスポート

- (交付を受けていない方は)健康保険証

また、以下のいずれかに該当する方は収入証明書が必要です。

- アコム(株)のご契約が50万円を超える方

- 他社を含めたお借入総額が100万円を超える方

在籍確認について

クレジットカードは基本的にどのカードでも在籍確認をする可能性はあります。

ACマスターカード原則、お勤め先へ在籍確認の電話なし(※原則、電話での確認はせずに書面やご申告内容での確認を実施)です。

※1:お申込時間や審査によりご希望に添えない場合がございます。

ACマスターカードの支払い・締日・ATMについて

支払い方法

【口座振替以外】

35日ごとの支払・毎月支払

【口座振替】

毎月6日

| 方法 | 対応時間 | 詳細 |

|---|---|---|

| インターネット | 24時間 |

いつでもスマホやパソコンから返済可能 ペイジーに対応している金融機関口座が対応 手数料無料、土日祝可 |

| アコムのATM | 24時間 | 自動契約機(むじんくん)などに併設されているATM端末からの支払い 手数料:0円 |

| 提携ATM | 24時間 | 全国の金融機関・ショッピングセンター・コンビニ設置してある提携ATMでのお支払い 1万円以下 110円、1万円越え 220円 |

| 自動引落 | - | 指定をした口座から毎月6日に自動引落 |

締め日

35日ごとの支払いと、毎月6日の口座振替が選択可能です。

ATM利用

主な設置場所

セブンイレブン、イトーヨーカードなど

主な設置場所

ファミリーマート、ポプラ、デイリーヤマザキ、ライフ、ドン・キホーテなど

主な設置場所

ローソン、ナチュラルローソンなど

主な設置場所

イオン、まいばすけっと、MAX Valu、ミニストップなど

主な設置場所

セブン-イレブン、イトーヨーカドー、デニーズなど

上の提携ATMのうち、アコムのステッカーが貼ってあるATMが対象です。

自分がよく使う施設のATMが対象か、どのATMにアコムのステッカーが貼ってあるのか確認をおすすめします。

その他サービスについて

電子マネーにも対応可能

ACマスターカードはPayPay、楽天Pay、Amazon Payに対応しています。

登録しておくと財布からカードを取り出す必要もなくなり、決済サービスの各ポイントを獲得できます。

利用明細が届かない安心

- ご利用明細は原則自宅に届かないからプライバシーも安心(お支払い方法が「口座振替」のお客さまや送付希望のお客さまには郵送)。

- ご利用明細はATMで受取可能。ネットで明細チェックも可能。

海外でもACマスターカードは活躍する

海外でのご利用ももちろん可能です。

海外でトラブルがあった場合は、ショッピングデスクに電話すると日本人スタッフがサポートします(カード紛失・盗難、カードに関する各種お問い合わせ、現地日本大使館のご案内)。

メリット・デメリット

メリット

土日祝日を含めて発行が可能なので、急にクレジットカードが必要な場合にも対応できます。

審査に不安がある方も「3秒診断」を利用し、簡単に審査通過の可能性を確認できます。

年齢・年収・他社借入の3項目のみで、審査の目安を知ることができるので、気軽に申し込みを検討できます。

クレジットカードの利用枠内で、ショッピングとキャッシング両方の利用が可能です。

また、金利が抑えられたカードローン機能も備わっており、アコム独自の柔軟な基準で設けられたことから幅広い方におすすめです。

デメリット

キャッシュバックは利用金額の0.25%と低いため、キャッシュバック機能を重視する方には物足りないことがあります。

ショッピング枠とカードローン枠が個別に設定されているため、利用枠をすべてショッピングに使うことはできません。

利用限度額は最高800万円※ですが、審査結果により設定額は異なるため、全員が高額利用できるわけではありません。

※800万円は、ショッピング枠とキャッシング枠合計の上限金額です。

申込はこちら

ACマスターカードは以下3つの理由から、審査が不安な方に最適なクレジットカードです。

審査が不安な方に最適な理由

- 発行元が消費者金融系で審査が独自基準

- 審査時間が※1で短い

※1:お申込時間や審査によりご希望に添えない場合がございます。 - 3秒診断で事前にシミュレーションできる

年会費無料なので維持費もかからず、カード利用金額の0.25%が自動でキャッシュバックされることから、利便性を求める方にも向いています。

利用金額の0.25%が自動キャッシュバック!

- 年会費無料

- 審査が不安な人におすすめ

- 土日祝日も!でカード発行

- 下の「詳細はこちらボタン」からカード発行可能か3秒診断も可能

| 年会費 | 発行までの期間 | 利用可能額 |

|---|---|---|

| 無料 | 最大800万円※ |

| 国際ブランド | 電子マネー | ポイント還元率 |

|---|---|---|

|

Google Pay | - |

注釈(※)の詳細はこちら

※:800万円は、ショッピング枠とキャッシング枠合計の上限金額です。学生やフリーター、パートの方でも申し込めて、明細書も自宅に届かずWebで確認できるので家族や周囲の人にバレることなく安心して発行できるのも魅力です。

カード券面は消費者金融系のカードだとわかりにくい配慮されたデザインになっていて、アコムの表記は一切ありません。

他のクレジットカードを作りたい場合も、まずはACマスターカードを利用してよいクレヒスを積んでみると審査に通る可能性を上げられます。

初めてクレジットカードを作る方やさまざまな事情がある方に配慮されたクレジットカードなので、少しでも合いそうと思えばACマスターカードを申し込んでみましょう。

ACマスターカード

こんな人におすすめ!

- 年会費は無料がいい人

- 審査が不安な人

- 土日でもカードを発行したい人

| 年会費 | 発行までの期間※1 | 利用可能額 |

|---|---|---|

| 無料 | ~300万円※2 |

| 国際ブランド | 電子マネー | ポイント還元率 |

|---|---|---|

| Mastercard | Google Pay | 0.25%※3 |

注釈(※)の詳細はこちら

※1:バーチャルカードは最短20分(※お申込時間や審査によりご希望に添えない場合がございます。)営業時間:9:00~21:00/年中無休(年末年始は除く)。一部店舗は営業時間が異なります。※2:ショッピングのご利用限度額。クレジットカードとカードローンのご利用合計の上限は800万円まで。 ※3:毎月のご利用金額から自動でキャッシュバック

このコラムに関連するコンテンツ

Pick Upコラム

クレジットカードの選び方

監修ファイナンシャルプランナー紹介

- 【PickUp】

どうしても審査を通したい方 - 【PickUp】

とにかく早くクレジットカードが欲しい方 - 【PickUp】

困ったときの安全カードローン - 【2025年5月最新版】

入会キャンペーン中のおすすめクレジットカード一覧 - 厳選した10枚のクレジットカード

- 年収が関係なしに、運転免許証だけで審査が通るクレジットカード

- クレジットカード支払いをまとめて一本化するとお得になる

- クレジットカードの審査が不安な方

- クレジットカードを強制解約されたら復活は厳しい?対処法や影響を解説

- クレジットカードの支払い日が迫っている!今すぐできる対処法とは?

- Amazonカードの限度額はいくら?引き上げ方法や利用可能額以上に決済する方法を解説