年会費無料でおすすめのクレジットカードは?還元やETCなど目的別に一挙紹介

年会費が無料のクレジットカードの強みは何と言っても維持費がかからず使える点です。

しかし、いざ調べてみると年会費無料のクレジットカードが多すぎて、「どれを選べばいいのか?」という迷いが生まれてしまいます。

まず選び方のポイントを解説しますので、それを踏まえた上で目的別におすすめのクレジットカードをチェックしてみてください。

・年会費無料のクレジットカードを選ぶコツ

・自分にぴったりな年会費が無料のカードはどれか

・クレジットカードの審査に落ちない4つのポイント

最短即日で発行できる!

| 年会費 | 発行までの期間 | 利用可能額 |

|---|---|---|

| 無料 | 最短即日 | - |

| 国際ブランド | 電子マネー | ポイント還元率 |

|---|---|---|

|

EPOS PAY・Apple Pay・Google Pay・楽天edy・Suica・PayPay・d払い | 0.5% |

年会費が無料のクレジットカードの選び方

年会費が無料のクレジットカードを選ぶ際、最低限確認した方がよい項目は3つあります。

- 年会費が無料になる条件

- ポイントプログラム

- ターゲット層と審査

年会費が無料になる条件

まず覚えておいて欲しいのが、年会費無料のクレジットカードには3種類のパターンがあるという点です。

- 初年度だけ無料

- 永年無料

- 条件つきで無料

年会費が無料になる条件は、年齢制限やカード利用回数、利用料金など様々ですので、事前にどれに当てはまるのか確かめておく必要があります。

ポイントプログラム

次に確認しておいて欲しいのが、ポイントプログラムです。

年会費が無料なクレジットカードを選ぶと、ポイント還元は直接利益に繋がります。

お得なカードが欲しい人は、ついつい目先のポイント還元が高いクレジットカードを選びがちですが、実はそれは損です。

会社によって還元率が倍増する優待を用意してことが多いので、どこで使う頻度が多いのかを確かめ、ライフスタイルに合った優待のあるクレジットカードを選ぶのをおすすめします。

ターゲット層と審査

年会費無料のカードでも審査が用意されています。ほとんどのケースで審査内容は公開されていませんが、申し込み条件は記載している場合が多いので参考にしてみましょう。

例えば、申し込み段階で年齢制限があるクレジットカードや、招待なしでは持てないゴールドカードなどが存在しています。

間口が狭い反面、年齢が低く設定されているクレジットカードは若年層向けで学生でも申し込みしやすく、ゴールドカードは選ばれた人への特典やサポートが用意されています。

以上の3つのポイントが抑えられましたら、次に目次に戻って、「一番クレジットカードが欲しい理由や目的」に合った項目を選択してチェックしてみてください。

ポイント還元率が高いクレジットカードが欲しい

ポイント還元率の比較

ポイント還元率を重視したい方は、楽天カードとJCB CARD Wの2枚がおすすめです。

| 通常ポイント | 通常の還元率 | |

|---|---|---|

| 楽天カード | 100円=1P※1円相当 | 1% |

| オリコカード・ザ・ポイント | 100円=1ポイント※1円相当 | 1% |

| 一般的なクレジットカード | 200円=1ポイント※1円相当 | 0.5% |

おすすめする2枚のクレジットカードはどちらも通常の還元率が1%を超えていますし、ポイントが倍増する優待を多く持ちます。

一見、JCB CARD Wには少額のお買い物でポイントが貯まらない難点が見られますが、実店舗でポイント優待がある数少ないサービスを提供しているため、非常におすすめのクレジットカードです。

楽天カード

他の楽天サービスとの併用でさらにお得に!

| 年会費 | 発行までの期間 | 利用可能額 |

|---|---|---|

| 永年無料 | 1週間程度 | ~100万円 |

| 国際ブランド | 電子マネー | ポイント還元率 |

|---|---|---|

|

Apple Pay・Google Pay・楽天edy | 1.0%※ |

注釈(※)の詳細はこちら

※:一部ポイント還元の対象外となる場合がございます。CMでおなじみ「楽天カード」は楽天グループでポイントが貯まりやすいのが特徴です。

SPU(スーパーポイントアップ)制度というものがあり、利用すれば最大倍ものポイントが付きます。年会費は永年無料なので、楽天サービスを普段利用している方はまず持って損のないカードです。

貯まったポイントはお金のように1ポイント=1円として楽天グループで使えるだけでなく、ENEOSやマクドナルドなどの楽天ポイント加盟店でも気軽に使えますので、ポイントを気軽に使いたい方にもおすすめです。

JCB CARD W

Amazon・スタバユーザーはさらにお得!

| 年会費 | 発行までの期間 | 利用可能額 |

|---|---|---|

| 永年無料 | 最短5分※ | - |

| 国際ブランド | 電子マネー | ポイント還元率 |

|---|---|---|

|

Apple Pay・Google Pay・QUICPay | 1.0%~10.5% ※最大還元率はJCB PREMOに交換した場合 |

注釈(※)の詳細はこちら

※:【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い) 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード) ※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認くださいJCBカード W(JCB CARD W)は申し込み資格に年齢の上限がある通り、若年層を対象にしたカードです。また、年会費無料のクレジットカードの中には珍しく、多方面でポイントが貯まりやすいサービスが用意されています。

先に述べましたが、JCB CARD Wは実店舗でも優待特典を受けられるようになっています。ORIGINAL SERIESのカテゴリに入るJCBカード限定の特典で、昭和シェル石油やセブン-イレブン、スターバックスなど、全国各地にある店舗で高い還元を受けられるのです。

オンラインショッピングの際でも、Oki Dokiランドを経由すれば最大20倍のポイントが獲得できます。

ETCカードも年会費無料のクレジットカードが欲しい

JCB CARD W

Amazon・スタバユーザーはさらにお得!

| 年会費 | 発行までの期間 | 利用可能額 |

|---|---|---|

| 永年無料 | 最短5分※ | - |

| 国際ブランド | 電子マネー | ポイント還元率 |

|---|---|---|

|

Apple Pay・Google Pay・QUICPay | 1.0%~10.5% ※最大還元率はJCB PREMOに交換した場合 |

注釈(※)の詳細はこちら

※:【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い) 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード) ※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認くださいポイント還元率が高いカードとしてもご紹介しましたが、JCB CARD WはクレジットカードもETCカードも年会費が無料で持てるカードです。

家族カードの分を追加発行しても年会費無料のままなので、複数枚の発行を検討している方にもおすすめです。

エポスカード

最短即日で発行できる!

| 年会費 | 発行までの期間 | 利用可能額 |

|---|---|---|

| 無料 | 最短即日 | - |

| 国際ブランド | 電子マネー | ポイント還元率 |

|---|---|---|

|

EPOS PAY・Apple Pay・Google Pay・楽天edy・Suica・PayPay・d払い | 0.5% |

エポスカードは最短即日で手に入る超スピード発行カードです。

ETCカードの発行はクレジットカードの審査を通過して初めて手続きが開始されるので、急ぎETCカードが欲しい方に選んで欲しい1枚となっています。

最初はマルイユーザーにしかメリットの少ない特典内容ですが、後ほど「年会費無料で持つことができるゴールドカード」にて説明する通り、年会費無料でゴールドカードへのランクアップを望めるカードで優待特典や利用幅も増えるため、先を見据えて利用し続けるとよいでしょう。

即日発行してすぐにクレジットカードを使いたい

クレジットカードは発効されて手元に届くまで、一般的に数日から1ヵ月ほどかかります。すぐに手に入れたい場合は、即日で発行できるクレジットカードを選ぶのがおすすめです。

くれぐれもここで注意しなければいけないのは、クレジットカードには「即日」と一言で言っても、「審査結果が出るもの」と「カードが当日受け取り可能」の2種類あるので、見間違えないように注意しましょう。

こちらでは後者の申し込み当日に受け取り可能な、年会費無料のクレジットカードをご紹介します。

ACマスターカード

利用金額の0.25%が自動キャッシュバック!

- 年会費無料

- 審査が不安な人におすすめ

- 土日祝日も!でカード発行

- 下の「詳細はこちらボタン」からカード発行可能か3秒診断も可能

| 年会費 | 発行までの期間 | 利用可能額 |

|---|---|---|

| 無料 | 最大800万円※ |

| 国際ブランド | 電子マネー | ポイント還元率 |

|---|---|---|

|

Google Pay | - |

注釈(※)の詳細はこちら

※:800万円は、ショッピング枠とキャッシング枠合計の上限金額です。ACマスターカードは申し込みから審査がで終わります。ポイントプログラムはありませんが、月の利用額の0.25%が請求額から引かれる自動キャッシュバック制度になっています。

ポイント交換の手間が不要なので、ポイント残高を気にせず楽に持てるカードです。

WEBから申込みをし、カードの受け取り場所を「自動契約機(むじんくん)」で受け取るようにすれば、カード自体がで手に入ります。

エポスカード

最短即日で発行できる!

| 年会費 | 発行までの期間 | 利用可能額 |

|---|---|---|

| 無料 | 最短即日 | - |

| 国際ブランド | 電子マネー | ポイント還元率 |

|---|---|---|

|

EPOS PAY・Apple Pay・Google Pay・楽天edy・Suica・PayPay・d払い | 0.5% |

エポスカードはマルイで買い物をしているとよく声がかかると思いますが、即日カードセンターで発行が可能です。

WEBまたはアプリで申込みをしても、カード受け取りをエポスカードセンターにしておけば、店頭のカードセンターにて即日カードを受け取れます。

ただし、カードセンターによって受け取れないカードの種類がありますので、事前に必ず公式サイトからお近くの店舗で対象カードを扱っているか確認するようにしましょう。

マルイでのお買い物でポイントが通年2倍になるほか、年4回行われる「マルコとマルオの7日間」では、マルイの店舗とネット通販で、期間中何度でも10%割引でお買い物ができますので、マルイユーザーにはぜひ作って欲しいカードです。

学生におすすめのクレジットカードを知りたい

クレジットカードには学生で本人の収入がなくても持てるカードが存在します。初めてクレジットカードを持つ際は、とくに維持がしやすい年会費無料のクレジットカードを選ぶのがおすすめです。

中には学生や若年層を対象にしたクレジットカードもあるのでチェックしてみましょう。

JCB CARD W

Amazon・スタバユーザーはさらにお得!

| 年会費 | 発行までの期間 | 利用可能額 |

|---|---|---|

| 永年無料 | 最短5分※ | - |

| 国際ブランド | 電子マネー | ポイント還元率 |

|---|---|---|

|

Apple Pay・Google Pay・QUICPay | 1.0%~10.5% ※最大還元率はJCB PREMOに交換した場合 |

注釈(※)の詳細はこちら

※:【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い) 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード) ※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認くださいJCB CARD Wも、申し込み資格からわかるように若年層を対象にしたカードのため、審査のハードルが低いと考えられます。

学生も持ちやすいカードなだけでなく、ポイント還元率もかなり高くて効率的にポイントを貯められるクレジットカードです。

女性向けサービスが豊富なJCB CARD W plus Lもおすすめです。

三井住友カード(NL)

最短10秒※1,2で申込可能!

| 年会費 | 発行までの期間 | 利用可能額 |

|---|---|---|

| 永年無料 | オンライン申し込みから最短10秒※1,2でカード番号を発行 | ~100万円 |

| 国際ブランド | 電子マネー | ポイント還元率 |

|---|---|---|

|

iD(専用)・Apple Pay・Google Pay・PiTaPa・WAON | 0.5%~7%※3 |

注釈(※)の詳細はこちら

※1:即時発行できない場合もございます。※2:カードの発行は最短3営業日発行。 ※3:

三井住友カード(NL)は学生でも安心なセキュリティ性の高いナンバーレスデザインを導入しています。また、銀行系カードという面でも、いざというときにサポートが手厚いとユーザー評価も高い傾向にあるカードです。

なんと、の利用で獲得ポイントが最大7%※になります。

年会費無料で持てるゴールドカードはあるか

一般カードよりもランクの高いゴールドカードは通常年会費がかかりますが、一般カードのインビテーション(招待)を通して申込みをすることで、無料になるものがあります。

年会費無料で持つことができるゴールドカードは複数存在し、クレカラボでとくにおすすめしたいゴールドカードを2枚ご紹介します。

エポスゴールドカード

エポスゴールドカードは直接申込みもできるゴールドカードですが、その場合は年会費が5,500円(税込)かかります。

しかし、エポスカードの利用実績を積み重ねてくるインビテーション、もしくはプラチナかゴールド会員のご家族からの招待によって入会することで、永年無料の特典を得られます。

| エポスカード | エポスゴールドカード | |

|---|---|---|

| ポイント有効期限 | 2年 | 無期限 |

| 空港ラウンジ利用 | - | 無料 |

| 海外旅行傷害保険 傷害死亡・後遺障害保険金額 |

最大3,000万円 | 最大5,000万円 |

| 緊急カード発行 | 11,000円(税込) | 無料 |

他にも、ポイントアップの特典や、海外サポートデスクなど、ゴールドカードだからこそ受けられる充実したサポートや優待が数多く揃っています。

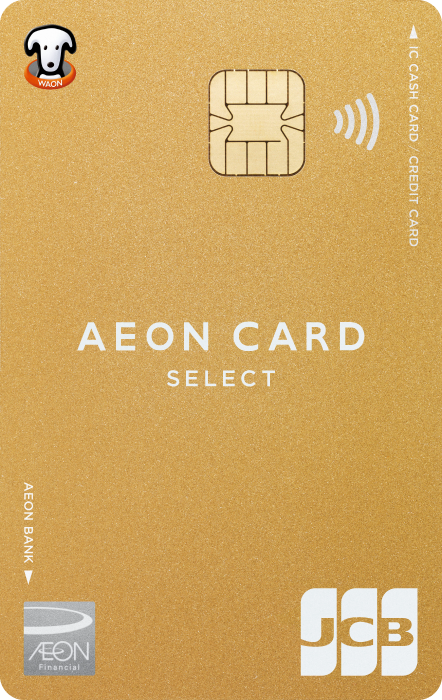

イオンゴールドカード

イオンゴールドカードは、インビテーションを受け取った方だけが申し込めるカードとなっています。

年会費が無料とは思えないほど、高額な国内外の旅行傷害保険が付帯し、全国各地に展開されているイオンラウンジや、空港ラウンジのラウンジ無料で利用できるなどのサービスが受けられます。

1点だけ注意して欲しいのがデザインについてです。イオンカードには通常デザイン、ディズニーデザイン、TOY STORYデザインの3種類のデザインが存在します。

招待が届いてイオンゴールドカードの申請をする際、別のデザインへ変更ができません。そのため、イオンカードを持つ時点で、欲しいデザインを選んでおくように注意しましょう。

法人向けの年会費無料カードを比較したい

法人カードは年会費をかけた方がおすすめ!

先に結論からお伝えしてしまうと、法人カードを選ぶなら年会費が無料のクレジットカードよりも有料のクレジットカードの方がおすすめです。

NTTファイナンスBizカード レギュラーや三井住友カード ビジネスオーナーズ、セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードといった年会費が永年無料の法人カードは存在しています。

ただ、ETCカードが有料であったり、ポイント還元が少なかったり、優待特典が少なかったりと、「あれ、一般カードをビジネスカードの代わりに使った方がお得じゃないか?」と感じてしまう部分が否めない部分があるのです。

年会費がかかる法人カードのほとんどは有料以上のサービスを用意されているので、法人カードを持つメリットをより濃く感じていただけるかと思います。

メリットを知るためにも選んで欲しいのが、初年度が無料のクレジットカードです。

以下は初年度年会費が無料のおすすめのクレジットカードです。メリットを感じられなければ1年以内に解約すれば費用はかかりませんので、ぜひ試してみてください。

JCB法人カード

海外での利用でポイント2倍!

| 年会費 | 発行までの期間 | 利用可能額 |

|---|---|---|

| 1,375円(税込) | 2週間~3週間 | 最大500万円 ※所定の審査あり |

| 国際ブランド | 電子マネー | ポイント還元率 |

|---|---|---|

|

Apple Pay・Google Pay・QUICPay | 0.1%~ |

JCB法人カードは初年度年会費が無料で、翌年度からは1,375円(税込)がかかります。

追加カードも同様の年会費条件となっており、発行枚数の上限がないので、社員全員に配るのも期待できます。

ETCカードは年会費無料で、追加カードの発行枚数に限らず複数枚発行できます。車によく乗る営業の方やタクシーの運転手に配れますので、交通費の精算も一本化も簡単にできるでしょう。

アメリカン・エキスプレス・ビジネス・カード

ビジネスに役立つ特典が充実!

| 年会費 | 発行までの期間 | 利用可能額 |

|---|---|---|

| 13,200円(税込) | 約2週間 | 個別設定 |

| 国際ブランド | 電子マネー | ポイント還元率 |

|---|---|---|

|

- | 1% |

世界的にステータスが高いと認識されているアメックスのプロパーカード「アメリカン・エキスプレス・ビジネス・カード」(通称、アメックスビジネス)は年会費13,200円(税込)とゴールドカード並の費用がかかりますが、年会費以上の価値を提供してくれるカードです。

中小企業経営者や個人事業主でも作りやすく、専門家に電話で経営相談できたり、国内外の企業情報やマーケティング情報を代行調査してもらえるサービスがあるので、優秀な社員を探す時間や人材費を考えただけでも、年会費は安く見えるのではないでしょうか。

経営以外にも、福利厚生プログラム「クラブオフ」の年間登録料が無料だったり、空港ラウンジの無料利用や高額な旅行保険などの出張をサポートするサービスがあったりしますので、自ずと職場環境をアップグレードしてくれます。

「サービスが気になる」と少しでも思ったら、下のボタンのキャンペーンページからの申込みで初年度年会費無料が適用されますので申し込んでみてください。

年会費無料でも審査はあるので注意しよう

年会費無料のクレジットカードは「審査が甘い」という印象を持たれがちです。しかし、各カード会社の基準に沿った審査がしっかり行われます。必ず申し込む際は、基本的な事項をチェックしてから申し込むようにしましょう。

- クレジットカードやローンの多重申込をしていないか。

- 直近5年以内で支払いの延滞をしていないか。

- 申込条件を満たしているか。

- 提出内容に記載ミスや虚偽申告がないか。

当コラムでご紹介した年会費無料のクレジットカードはいずれもおすすめのクレジットカードです。それぞれの特色に合ったお得な特典が受けられます。

もし審査落ちが恐い方は、事前に審査落ち後の再チャレンジについても知っておくと安心かと思います。再チャレンジについては別のコラムで詳しくご紹介していますので、下のボタンからチェックしてみてください。

このコラムに関連するコンテンツ

Pick Upコラム

クレジットカードの選び方

監修ファイナンシャルプランナー紹介

- 【PickUp】

どうしても審査を通したい方 - 【PickUp】

とにかく早くクレジットカードが欲しい方 - 【PickUp】

困ったときの安全カードローン - 【2025年5月最新版】

入会キャンペーン中のおすすめクレジットカード一覧 - 厳選した10枚のクレジットカード

- 年収が関係なしに、運転免許証だけで審査が通るクレジットカード

- クレジットカード支払いをまとめて一本化するとお得になる

- クレジットカードの審査が不安な方

- クレジットカードを強制解約されたら復活は厳しい?対処法や影響を解説

- クレジットカードの支払い日が迫っている!今すぐできる対処法とは?

- Amazonカードの限度額はいくら?引き上げ方法や利用可能額以上に決済する方法を解説