困ったときはコレ!審査が不安な方におすすめなカードローン

クレジットカードとカードローンの違いをご存じでしょうか。

クレジットカードとカードローンは、どちらもキャッシングサービスを利用することで、お金の借入ができますが、ショッピング機能の有無やサービス内容が異なります。

本記事では、クレジットカードとカードローンの違いやそれぞれのメリット・デメリットについて解説します。

また、審査が不安な方におすすめなクレジットカードとカードローンをそれぞれご紹介!

審査のポイントを確認しつつ、カードローンの審査通過率を上げるコツなども紐解いてみましょう。

・クレジットカードとカードローンの違い

・メリット・デメリットについて

・審査で確認するべき基準

・審査通過率を上げるコツ

返済でVポイントが貯まる!使える!

| 実質年率 | 審査にかかる期間 | 利用限度額 |

|---|---|---|

| 3.0%~18.0% | 最短15分※1 | 1万円~500万円 |

| 申込資格 | 返済方式 | 担保・保証人 |

|---|---|---|

| 満20歳~74歳の安定した定期収入がある方 収入が年金のみの方はお申込いただけません。 |

借入後残高スライド元利定額返済方式 | 不要 |

注釈(※)の詳細はこちら

※1:審査に通過すれば、原則24時間最短3分でお振込可能です。申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。クレジットカードとカードローンの違い

クレジットカードとカードローンの大きな違いは、サービスの内容です。

どちらもキャッシングサービスを利用して、お金を借入れできますが、クレジットカードには「ショッピング機能」が付帯していることが特徴として挙げられます。

| 種類 | クレジットカード | カードローン |

|---|---|---|

| サービス |

・ショッピング枠 ・キャッシング枠 |

キャッシングサービス |

| 申込条件 |

・18歳以上が多い ・安定した収入のある方 (一部学生も可) |

・20歳以上が多い ・安定した収入のある方 |

| 年会費 | カードによって異なる | 無料 |

| 利用限度額 | 10万円~100万円程度 | 500万円~800万円程度 |

| 保証人 | 不要 | 不要 |

| ポイント制度 | あり | 基本なし |

| 付帯サービス | あり (ETCカード、家族カード、付帯保険など) |

基本なし |

それぞれの特徴を見ていきましょう。

クレジットカードの特徴

クレジットカードは、商品やサービスの代金をクレジットカード会社が一時的に立て替えてくれるサービスです。

クレジットカードの種類によってはポイント還元や優待特典を受けることができるため、利便性の高さも特徴の一つとして挙げられます。

また、クレジットカードには「ショッピング枠」と「キャッシング枠」があります。

ショッピング枠は、商品やサービスの代金をクレジットカード会社が一時的に立て替えてもらえる限度額のことで、キャッシング枠は、カードローンのようにクレジットカード会社から現金を借りられる限度額のことです。

クレジットカードでキャッシングサービスを利用できるのは、クレジットカードにキャッシング枠が設定されている場合のみになります。

キャッシング枠が設定されていない場合は、新しくキャッシング枠に申し込む必要があります。。

申込方法は、クレジットカード会社によって異なるため、公式サイトで確認しましょう。

カード発行時もしくは発行後に申込み、審査に通過するとキャッシングサービスを利用することができます。

カードローンの特徴

カードローンは、銀行や消費者金融などの金融機関が個人に対してお金を貸し付けてくれるサービスです。

クレジットカードのようなショッピング機能はなく、商品やサービスの代金を支払うことはできません。

カードを利用して借入を行うため、「カードローン」と呼ばれていますが、最近ではスマホアプリで借入ができるカードレスタイプも増えてきています。

クレジットカードと同様、審査に通過しなければ利用することはできません。

審査の基準は金融機関によって異なりますが、過去に支払いの遅延がなく、毎月安定した収入があれば、それほど心配することはないでしょう。

また、カードローンでは借入金額に応じて金利が設定されます。

そのため、借入期間が長くなるほど利息が高額になるので、注意が必要です。

自由度の高いカードローンですが、借りすぎてしまう可能性も高いため、カードローンに対してネガティブな印象を持っている方も多いでしょう。

しかし、カードローンは貸金業法や銀行法に基づいて貸し付けを行っているため、違法性はありません。

適切な知識と利用方法さえわかっていれば、リスクを抑えた利用が可能です。

メリット・デメリットについて

クレジットカードとカードローン、どちらに申し込むか迷っている方も多いと思います。

ここでは、クレジットカードとカードローンそれぞれのメリット・デメリットについて説明します。

メリットだけではなく、デメリットも理解したうえで、どのように利用していきたいか明確にしておきましょう。

クレジットカードのメリット・デメリット

クレジットカードのメリット・デメリットは、以下の通りです。

| メリット | デメリット |

|---|---|

|

・ショッピング機能がある ・付帯サービスが充実している ・ポイント制度のあるカードが多い |

・年会費がかかるカードもある ・キャッシングの利用限度額がカードローンより少ない |

クレジットカードのキャッシング枠は、スピーディーな借入が可能です。

さらに、ETCカードや家族カード、保険など付帯サービスが充実しており、独自のポイント制度もあります。

しかし、カードローンに比べ、キャッシング枠は利用限度額が低いため、まとまった金額を借りることができない可能性があります。

キャッシング枠を使えば使うほど、ショッピング枠が圧迫されるため、全体のバランスを見ながら利用しなければなりません。

カードローンのメリット・デメリット

カードローンのメリット・デメリットは、以下の通りです。

| メリット | デメリット |

|---|---|

|

・年会費が無料 ・キャッシングの利用限度額がクレジットカードより多い ・即日融資可能のカードローンもある |

・ショッピング機能がない ・付帯サービスがない ・ポイント制度がない |

カードローンは、クレジットカードに比べ、利用限度額が多い傾向にあります。

利用限度額の範囲内であれば、必要に応じて何度でも借りられるため、使い勝手の良さも魅力のひとつです。

また、基本的に年会費無料で、消費者金融系カードローンの場合は、即日融資にも対応しています。

しかし、クレジットカードのようなショッピング機能や付帯サービスがなく、ポイント制度もない業者がほとんどです。

カードローンは、借入を主体としたサービスのため、まとまったお金が必要なときの利用がおすすめです。

クレジットカードとカードローンの審査の違い

クレジットカードとカードローンは、どちらも申し込み後に必ず審査が行われます。

それぞれ審査基準は公表されていませんが、どちらも申込者に十分な返済能力があるかどうかを確認するのが目的です。

大きな違いはありませんが、異なる点として申込資格があります。

申込資格とは、年齢や収入などが該当し、カード会社や金融機関によって対象者は異なります。

クレジットカードは、ほとんどのカードが18歳から申込可能ですが、カードローンの場合は、20歳から申込可能の金融機関が多いです。

また、どちらも申込者本人に「本人に安定した収入がある」ことを求められます。

正社員でなくても、アルバイトやパートの方も問題ないことがほとんどです。

なかでも、消費者金融系カードローンの審査は特にスピーディーで、即日融資が可能です。

カードローンには、消費者金融系より銀行系カードローンの方が審査が厳しいといわれる傾向がありますが、信用情報に問題なければ審査に落ちることはほとんどありません。

一方、クレジットカードはキャッシング枠が既に設定されている場合、審査の必要はありません。

ただし、設定されていない場合は別途申込と審査が必要となるため、審査に時間がかかる傾向があります。

| 銀行系カードローン | 消費者金融系カードローン | クレジットカード | |

|---|---|---|---|

| 金利 | |||

| 審査スピード | |||

| 利便性 | |||

| 特徴 | ・金利が低い ・審査は厳しい傾向 ・融資まで時間がかかる |

・金利は銀行系より高め ・審査は独自基準 ・即日融資可能 |

・ショッピング機能がある ・キャッシングは上限金額が低い ・申し込みから1週間~2週間程度でカード到着 |

クレジットカードは、ショッピング機能とキャッシング機能ともに利用できますが、上限金額が低いため、すぐに利用限度額に達してしまいます。

一方、カードローンにはショッピング機能はないので、ショッピングで便利に決済をできるクレジットカードの方が利便性は高いと言えます。

「ショッピング機能」の使用頻度で選ぼう

クレジットカードかカードローンで迷ったときは、利用する目的や状況に応じて決めることが大切です。

「クレジットカード決済よりも現金での決済の方が多い」という方はカードローンの検討をおすすめします。

カードローンは、借入専用のキャッシングサービスであるため、お金を借りることだけを目的としている方に適しています。

現金の利用頻度のほうが多ければ、最短即日で融資を受けることができ、上限金額も大きいので、いざという時にまとまったお金を借りることができます。

| カードローンが向いている人 | クレジットカードが向いている人 |

|---|---|

| ・カード決済より現金決済の方が多い ・現金をすぐに手に入れたい ・審査結果はすぐに知りたい |

・カード決済をする機会が多い ・キャッシングは時々使いたい ・申し込みから使えるまで多少時間がかかっても大丈夫 |

返済でVポイントが貯まる!使える!

| 実質年率 | 審査にかかる期間 | 利用限度額 |

|---|---|---|

| 3.0%~18.0% | 最短15分※1 | 1万円~500万円 |

| 申込資格 | 返済方式 | 担保・保証人 |

|---|---|---|

| 満20歳~74歳の安定した定期収入がある方 収入が年金のみの方はお申込いただけません。 |

借入後残高スライド元利定額返済方式 | 不要 |

注釈(※)の詳細はこちら

※1:審査に通過すれば、原則24時間最短3分でお振込可能です。申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。利用金額の0.25%が自動キャッシュバック!

- 年会費無料

- 審査が不安な人におすすめ

- 土日祝日も!でカード発行

- 下の「詳細はこちらボタン」からカード発行可能か3秒診断も可能

| 年会費 | 発行までの期間 | 利用可能額 |

|---|---|---|

| 無料 | 最大800万円※ |

| 国際ブランド | 電子マネー | ポイント還元率 |

|---|---|---|

|

Google Pay | - |

注釈(※)の詳細はこちら

※:800万円は、ショッピング枠とキャッシング枠合計の上限金額です。審査が不安な方はACマスターカードがおすすめ

「ショッピング機能も利用したいからクレジットカードの方がいいけど、審査が不安」と感じている方はACマスターカードがおすすめです。

で発行できるので、今すぐにクレジットカードが欲しい方に向いています。

ACマスターカードが選ばれている理由

ACマスターカードが審査に不安な方から選ばれている理由としては、アルバイト・パートの方でも何かしらの収入があれば申し込むことができるという審査基準が挙げられます。

また、審査回答やカード発行までの時間が短いので、急にクレジットカードを作らなくてはいけないという方からも需要があります。

クレジットカード券面に「アコム」の文字はなく、見た目からは消費者金融系のクレジットカードと分からないので、ショッピングでも気兼ねなく使えます。

利用金額の0.25%が自動キャッシュバック!

- 年会費無料

- 審査が不安な人におすすめ

- 土日祝日も!でカード発行

- 下の「詳細はこちらボタン」からカード発行可能か3秒診断も可能

| 年会費 | 発行までの期間 | 利用可能額 |

|---|---|---|

| 無料 | 最大800万円※ |

| 国際ブランド | 電子マネー | ポイント還元率 |

|---|---|---|

|

Google Pay | - |

注釈(※)の詳細はこちら

※:800万円は、ショッピング枠とキャッシング枠合計の上限金額です。カードローンを検討している方はSMBCモビットがおすすめ

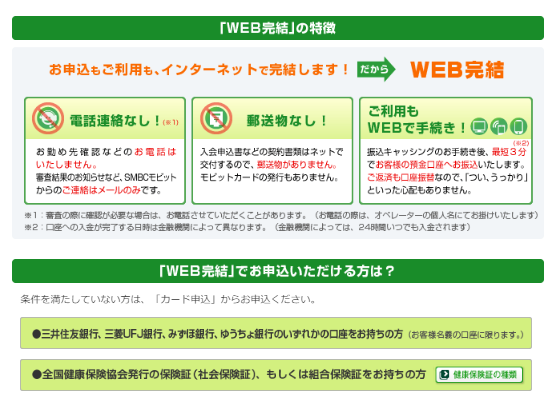

カードローンを検討している方はCMでもおなじみのSMBCモビットがおすすめです。

金利はやや高めですが、申込から融資まで最短15分※と圧倒的審査スピードを誇っています。

※お申込の曜日や時間帯によって翌日以降となる場合があります。

また、「1ヶ月以上勤務していて、1度は給与を受け取っている」方であれば、転職して間もない人でも安心して申込むことができます。

サービス内容の評価も高く、 職場への電話連絡なし※・郵送物なしで借入れが可能です。

※審査状況により、電話での連絡を実施する場合があります。

SMBCモビットは、消費者金融系カードローンの中でも多くの方に選ばれているカードローンです。

返済でVポイントが貯まる!使える!

| 実質年率 | 審査にかかる期間 | 利用限度額 |

|---|---|---|

| 3.0%~18.0% | 最短15分※1 | 1万円~500万円 |

| 申込資格 | 返済方式 | 担保・保証人 |

|---|---|---|

| 満20歳~74歳の安定した定期収入がある方 収入が年金のみの方はお申込いただけません。 |

借入後残高スライド元利定額返済方式 | 不要 |

注釈(※)の詳細はこちら

※1:審査に通過すれば、原則24時間最短3分でお振込可能です。申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。審査・借り入れまでのスピードが早い

SMBCモビットは最短15分で融資が可能です。

消費者金融系カードローンは即日融資に対応しているのがほとんどですが、銀行系カードローンだと申込から融資まで2週間前後かかり、審査状況によっては1ヶ月かかるケースもあります。

審査時間が長いと必要なタイミングで利用できなくなる可能性もあるため、あまり時間に余裕がない方はSMBCモビットに優先して申込むと良いでしょう。

返済でVポイントを貯めることができる

カードローンはクレジットカードとは異なり、ポイントプログラムがない場合が多いですが、SMBCモビットは返済をするごとにVポイントを貯めることができます。

200円=1ポイント貯まるため、還元率は0.5%と一般的なクレジットカードと同じ還元率になります。

また、返済をするときだけではなく、全国のVポイント提携先でカードの提示をすることでもポイントを貯めることができます。

貯まったポイントは、SMBCモビットの会員専用サービス「Myモビ」から1ポイント1円相当として返済に利用可能です。

カードレスタイプを選んだ場合でも、申込後に「Myモビ」から手続きを行えば、返済時にポイントを貯められます。

WEB完結申込みで職場への電話連絡がない

「お金を借りていることを誰にも知られたくない」と思っている方にとって、職場への電話連絡は申込みのネックとなる部分ではないでしょうか。

カードローンに申し込むと、 「在籍確認」といって申込者が勤務先に在籍しているかどうかを確認するための電話連絡を行います。

しかし、SMBCモビットなら「WEB完結」で申込むと、原則職場への電話連絡をなくすことができます。

審査状況によって電話連絡が必要になるケースもありますが、申込者の同意を得ずに電話がかかってくることはありません。

「WEB完結」で申し込めば、職場への電話連絡だけでなく郵送物が家に届くこともないため、職場にも家族にもバレずに利用することができます。

「お金を借りていることを誰にも知られたくない…」と思っている方は、安心して申込みできるSMBCモビットがおすすめです。

返済シミュレーション

SMBCモビットから10万円を金利18.0%で借りた場合、毎月の返済金額や返済期間、返済総額は以下のとおりになります。

| 毎月の返済金額 | 返済期間 | 利息 | 返済総額 |

|---|---|---|---|

| 4,000円 | 32ヶ月 | 26,260円 | 126,260円 |

| 5,000円 | 24か月 | 19,772円 | 119,772円 |

| 10,000円 | 11か月 | 9,158円 | 109,158円 |

| 20,000円 | 6か月 | 4,759円 | 104,759円 |

このように、返済期間が短ければ短いほど、返済総額をおさえることができます。

SMBCモビットの公式サイトSMBCモビットの公式サイトでも毎月の返済額や返済期間をシミュレーションできるので、気になる方は活用してみてください。

審査不安なときに必ずチェックすべきポイント

審査が不安なときに必ずチェックすべきポイントが3点あります。

2.発行元について

3.カードの発行スピードについて

申込基準について

申込基準のハードルが高い場合は、審査が厳しい傾向があります。

ACマスターカードは、「(アルバイト・パートOK)」となっていますが、なかにはアルバイトやパートの方の申し込みは不可のカードもあります。

このように、種類によって申込基準が異なるため、審査が不安な方はまず申込基準が他と比べてハードルが高くないかを確認しましょう。

発行元について

発行元には、銀行系・信販系・消費者金融系の3つがあり、それぞれの発行元の違いも審査に影響があります。

結論、消費者金融系はアルバイト・パートなど申し込みできる対象が広く、銀行系や信販系は狭く厳しい傾向です。

信販系に関しては銀行系ほど間口が狭くないものの、種類によっては年齢や職種に制限があるので、初めて利用するという方は消費者金融系を選ぶのが無難です。

発行スピードについて

審査のスピードが比較的遅いと、審査が厳しい傾向があります。

それに比べて、審査スピードが早い場合はある程度機械的に基準をクリアした方を審査に通過させます。

もちろん人的な調査も行われますが、申込から融資まで最短即日を実現するためには機械的な判断の割合を大きくするしかありません。

支払いの遅延などがなく、基本的な申込基準をクリアしていれば、スムーズに審査が進むでしょう。

消費者金融系で選ぶならこの2枚

以上のポイントをふまえ、審査が不安な方におすすめのクレジットカードはACマスターカード、おすすめのカードローンはSMBCモビットです。

SMBCモビット |

ACマスターカード |

|

|---|---|---|

| 申込み資格 | 満20歳以上74歳以下の安定した収入のある方 学生・パートの方でもご利用可能 ※収入が年金のみの方はお申込いただけません。 |

学生・パートの方でもご利用可能 |

| 発行日数 | 10秒簡易審査 最短15分融資 ※14:50迄の振込手続完了で 当日振込可。 審査結果により不可の場合有。 |

|

| 公式サイト | 公式サイトはこちら | 詳細はこちら |

審査を通過率を上げるための3つのポイント

審査を通過率を上げるためのポイント①

1つ目のポイントは、「申込資格を確認する」です。

これは基本的なことですが、それでも見逃してしまうことが多いポイントです。

具体的には、審査の申込年齢や収入、職種などに関わる項目です。

たとえば、満30歳以上が対象となっているクレジットカードに25歳の方が申し込んでも審査の要件を満たしていないため、どんなに収入があったとしても審査に通ることは難しいでしょう。

また、収入や職業に関わる項目で「定職についている方」となっていた場合は、アルバイトやパート、学生の方が審査に通ることは難しいです。

しかし、具体的に正社員を申込資格として記載していない場合(※例:「本人に収入のある方」など)は、アルバイトやパートの方でも基準を満たしていることとなるので心配することはありません。

審査を通過率を上げるためのポイント②

2つ目のポイントは、「連絡可能な電話番号を3つ記入する」です。

そうすることで、申込者の信頼度アップにつながります。

具体的には固定電話・勤務先の番号・携帯番号の3つです。

最近では、固定電話を契約しない方も多いので、固定電話がなかったからといって審査が不利に働くということはありませんが、固定電話があることによって「その住所にしっかりと住んでいる」という証明になるため信頼に繋がります。

また、この電話番号には申込者の身分を確認するという意味合いだけではなく、在籍確認や何かあった場合にすぐに繋がる電話番号を把握するためという意味合いもあります。

在籍確認の実施に関してはカード会社や金融機関によって異なります。

もし、在籍確認の電話が来た際に不在のまま連絡がつかないということになってしまうと、審査に落ちてしまうということになりますので注意してください。

審査を通過率を上げるためのポイント③

3つ目のポイントは、「ショッピング枠のみで申し込む」です。

これは、クレジットカードに申し込む際のポイントで、カードローンにはショッピング機能はありません。

クレジットカードにはショッピング枠とキャッシング枠の2つがあり、カードの利用限度額がそれぞれ設定されています。

「使うかわからないけど使えるなら申し込もうかな」と思って申請してしまうと、通常のクレジットカード審査よりも厳しくされてしまいます。

そのため、「取り急ぎクレジットカードだけが欲しい」「今すぐにキャッシングは必要ないけどいつか使いたい」という方は、まずはキャッシング枠は0円で申請し、ショッピング枠のみで発行しましょう。

いずれキャッシングも使いたい方は、まずショッピングでカードを積極的に利用し、クレジットカード会社からの信頼(利用実績)が積み重なってから申請をするとキャッシングの審査に通過する可能性がグッと上がります。

カードローンの場合は、申込時の希望する上限金額を高額にしないことで審査がスムーズに進みます。

最初は上限金額が低かったとしても、しっかり利用と返済を続けることで利用実績を積むことができるため、自然と上限金額は上がっていきます。

まずは審査に通過することが大切なので、無理のない申込内容にするようにしましょう。

SMBCモビットとACマスターカードの比較!どちらを選ぶべき?

審査が不安な方は消費者金融系のクレジットカードかカードローンがおすすめです。

特におすすめなのが、カードローンならSMBCモビット、クレジットカードならACマスターカードです。

SMBCモビット |

ACマスターカード |

|

|---|---|---|

| 種類 | カードローン | クレジットカード |

| 申込み資格 | 満20歳以上74歳以下の安定した収入のある方 学生・パートの方でもご利用可能 ※収入が年金のみの方はお申込いただけません。 |

学生・パートの方でもご利用可能 |

| 年会費 | 無料 | 無料 |

| 発行日数 | 10秒簡易審査 最短15分融資 ※14:50迄の振込手続完了で 当日振込可。 審査結果により不可の場合有。 |

|

| ポイントプログラム | Vポイント(200円=1ポイント) | 利用金額の0.25%キャッシュバック |

| 利用限度額 | 最大800万円※キャッシングのみ | 上限額:800万円 ※800万円は、ショッピング枠とキャッシング枠合計の上限金額です。 |

| 公式サイト | 公式サイトはこちら | 詳細はこちら |

このように、SMBCモビットとACマスターカードを比較してみると、申込み資格と発行日数はほとんど同じということがわかります。

では、この2枚の違いはどこなのでしょうか。

この2枚では、ポイントプログラムと利用限度額の内訳が異なります。

SMBCモビットはVポイントと提携していることもあり、ポイントを 200円=1ポイントで貯めることができますが、ACマスターカードはあポイント制度がありません。

ACマスターカードにも利用金額の0.25%はキャッシュバックという機能はあるものの、還元率はSMBCモビットの半分となるため、ポイントを貯めたい方はSMBCモビットがおすすめです。

利用限度額もまた、どちらも合計800万円ですが、内訳が異なります。

SMBCモビットは、キャッシングのみで800万円なのに対し、ACマスターカードはショッピング枠とキャッシング枠の合計で800万円となっています。

これはどちらが優れているというわけではなく、使い方によって適したカードが変わるので「キャッシングのみならSMBCモビット」「ショッピング機能も利用したいならACマスターカード」という形で選ぶと良いでしょう。

迷ったらコレ!

SMBCモビット

こんな人におすすめ!

- 審査が不安な人

- 原則電話連絡なしで在籍確認OK※1がいい

- 返済でVポイントを貯めたい

| 年会費 | 融資までの期間 | 利用可能額 |

|---|---|---|

| 無料 | 最短15分※2 | 800万円 |

| 実質年率 | 必要書類 | 延滞利率 |

|---|---|---|

| 3.0%~18.0% | 運転免許証など※3 | 実質年率20.00% |

注釈(※)の詳細はこちら

※1:審査状況により連絡あり。※2:審査に通過すれば、原則24時間最短3分でお振込可能です。申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。 ※3:マイナンバーカード、健康保険証などでも可能。個人番号(マイナンバー)が記載されている本人確認書類または収入証明書類などをご提出いただく際は、個人番号(マイナンバー)が記載されている箇所を見えないように加工して、ご提出いただきますようお願いいたします。

このコラムに関連するコンテンツ

Pick Upコラム

クレジットカードの選び方

監修ファイナンシャルプランナー紹介

- 【PickUp】

どうしても審査を通したい方 - 【PickUp】

とにかく早くクレジットカードが欲しい方 - 【PickUp】

困ったときの安全カードローン - 【2025年5月最新版】

入会キャンペーン中のおすすめクレジットカード一覧 - 厳選した10枚のクレジットカード

- 年収が関係なしに、運転免許証だけで審査が通るクレジットカード

- クレジットカード支払いをまとめて一本化するとお得になる

- クレジットカードの審査が不安な方

- クレジットカードを強制解約されたら復活は厳しい?対処法や影響を解説

- クレジットカードの支払い日が迫っている!今すぐできる対処法とは?

- Amazonカードの限度額はいくら?引き上げ方法や利用可能額以上に決済する方法を解説