1度クレジットカードの審査に落ちた方が6カ月間は再度申し込みをしてはいけない3つの理由

「急な出張であったり海外旅行の予約がしたい」

「まとまったお金が必要」

「大きな買い物をするためにクレジットカードが欲しい」

けれど、審査に落ちてしまった。そんな時誰もが一度はこう思うでしょう。

「審査は無料だからまた申し込みをすればいい。たくさんのクレジットカードがあるし違うカード会社の申し込みをしよう。」

ですが、一度クレジットカードの審査に落ちてしまった方がすぐに再申込みをするのはクレジットカードが発行されないという危険性が高くなってしまうのです。

審査に落ちてしまう原因と6カ月間再度申し込みしないほうがいい3つの理由

クレジットカードには審査に落ちてしまう原因があるので、そこをきっちりとチェックしておきましょう。

その1:一度審査に落ちてしまった時点であなたの申込情報(申込履歴)は共有情報として記録されるため

一度審査に落ちてしまった時点で、他のカード会社の申し込みを行っても 「他のクレジットカード会社で審査に落ちてしまった人」と情報が申し込み履歴として出回ります。

この申し込み情報の記録が削除されるのが約6カ月後なのです。

そのため、審査に落ちたあとすぐに申し込みをしてもクレジットカードは発行されにくいのです。

その2:短いスパンで何社も申込みをだすと多重申込者になってしまうため

審査に落ちないように一気に何社も出してしまうことは良く起こりうることだと思い、数撃てば当たる戦法をとりたくなるところですが、クレジットカードは数打っても当たりません。

何社も申し込みをすればブラック情報にはならないものの、同時申し込みをすることで「どうしてこんなに焦っているのか」と疑問を持たれ、信頼性の低い人柄と思われてしまうためです。

また、別の観点から言えば、「他社で通らなかったからウチの審査を受けに来ているんだな」と印象を持たれてしまい、良い印象とは言えません。

その3:多くの企業がスコアリングという点数制度を設けて判断しているため

これは、申込者を点数化して、クレジットカードの発行の可否の判断をコンピューターを使った自動審査でしているものとなります。

この判断基準として、年収や勤務先、雇用形態(正社員やフリーター、派遣社員など)、勤務先の勤続年数、住居年数、家族構成、電話が固定電話か携帯かなどから加点方式で累計されます。

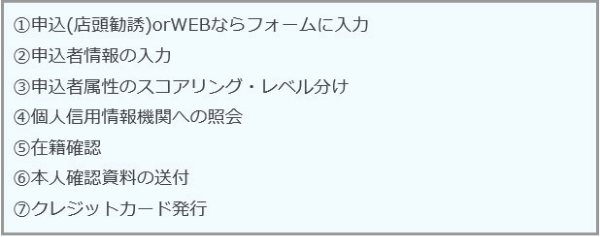

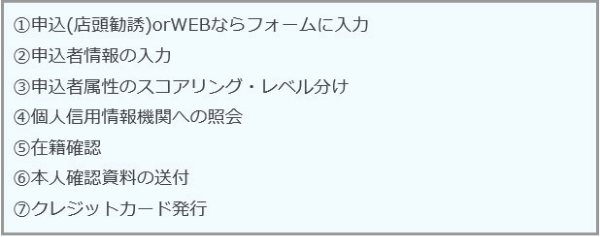

審査の流れの参考

さらに判断基準の他、過去に責務整理や自己破産、ブラック情報がないかなどを確認し、その人に合った与信枠(※キャッシング枠の利用限度額)を決めていきます。

過去の履歴がある場合、過去の結果も加味されることになりますので過去と記載している情報の食い違いでの審査落ちや与信枠が少なくなってしまうということが起こります。

6カ月で身辺情報が著しく変わるとそれこそ不信に思われてしまうので、発行されたいと思うばかりに大げさに書いたりしないようにしましょう。

※与信枠:クレジットカード会社から与えられる「信用」の枠。その人が利用することのできる「限度額」のこと。

以上のことから、6カ月以内に再度申し込みをすることはカードが発行されないリスクが高くデメリットしかないのでやめましょう。

それでも6カ月の間にクレジットカードを発行させるワザがないわけではありません。

何故クレジットカードの審査に通らないのか

クレジットカードに申し込んで審査に落ちてしまった場合、一体どんな理由で審査に通らなかったのかを考えてみましょう。

なぜなら、原因がわからないまま半年後に違うクレジットカードに申し込んだとしても、また審査に通らないの可能性があるからです。

今回は主なクレジットカードの審査に落ちた原因を3つ紹介します。

収入が少ない、安定していないから

安定して継続的に収入が得られるかどうか、これは返済能力にも結びつくのでカード会社はここをしっかり見ます。

申し込むクレジットカードや会社によって収入の基準は変わるため、今の収入に合ったクレジットカードを選ぶようにしましょう。

勤続年数が短いから

勤続年数も収入の同じように返済能力に関わります。

勤続年収が半年しかない場合、安定に勤務し収入を得られるかどうかはわからないので、審査に通りづらいことがあるでしょう。

延滞、破産等の経歴がある

過去にクレジットカードの審査に落ちたことがある、または返済遅延などの情報が信用情報機関に登録されてしまうとクレジットカードを発行することは難しいでしょう。

この場合、クレジットカードの申し込みに半年以上の期間を空ける必要があります。

お目当てのクレジットカードを発行するためのポイントとクレヒス実績を上げる方法

再度申込みで落ちてしまうと、また6カ月あるいはそれ以上の期間を空けなくてはならないため 審査に落ちてしまった後、次回は落ちないように対策を知るのはとても重要なことです。

対策の基本は、申し込み情報がリセットされる6か月後を待ちましょう。

そしてその6カ月の間にできることは、クレヒス(クレジットヒストリー)の信用度を上げていくことが大切です。

ですがネガティブな情報があったとしても、クレジットカードが発行されやすくなるポイントをしっかりおさえていれば、クレヒスの信用度を上げる以外でクレジットカードを手に入れることができるかもしれません。

このポイントとはズバリ、キャッシング枠を希望しないことです。

キャッシング枠を希望しない

キャッシング枠を付けるかどうかはクレジットカードの申し込み時に設定することが出来ます。

このキャッシングとは、実質カードの会社に借金をすることと同じなので、キャッシング枠を希望することで審査が厳しくなる傾向があります。

なので、キャッシングが必要ない方はクレジットカードの申請時にキャッシング枠を0円にして申請しましょう。必要な場合でもできるだけ少額にしてください。

クレジットカードを作ったことがなくても、審査に通らないことがある?

クレヒスがない時点で審査に落ちてしまう、といったカード会社も中にはあります。

これは初めてクレジットカードを発行する人は、当然クレヒスがありません。

※クレヒス(クレジットヒストリー)とは、今までクレジットを利用してきた履歴のことを言います。

しかし、これではクレヒスがない方はそもそも審査に通らずカードを持てないということになってしまいます。

この場合、審査に通らない理由はレジットカードの利用経験のない人は、自己破産や責務整理の人と同じなのではないかと見なされてしまうからです。

極端に言えば、

未経験者は利用経験がないから履歴が真っ白なのに対し、自己破産や責務整理者はブラック情報が消えたために真っ白なのです。同じ様に情報がないからこそクレジットカード会社は判断できないのです。

そのため、実績を作るためには、あなたが欲しいクレジットカードを発行するために個人信用情報機関にクレジットヒストリーが記録され続けることにポイントがあります。

しかし、現在は手元にクレジットカードはありません。

そこで重要になる解決策は、「カードローンを利用してクレヒスの実績を作る」ことが一番の近道なのです。

クレジットヒストリーの実績を上げるカードローンの使い方

1:カードの利用金額を増やす

カードの利用金額はどれくらいなのか。利用金額が大きければ大きいほど優良顧客と見なされるからです。

利用当初から利用金額が増額され続ければ信用を得ている証拠になります。これは非常に重要になります。

ただ、利用金額は収入により決まりますので、よくばらないようにしておきましょう。

2:支払い滞納をしない

なぜカードローンがお金を借りれるかというと、あなたに「信用」があるからです。利用額が大きくなればなるほど信用も大きくなります。

支払い滞納は、信用を失ってしまいますので注意しましょう。

3:支払いの踏み倒しをしない

踏み倒しとは、一切支払わないことを意味します。

あなたが知人にお金を貸した際、踏み倒されたらその人を信用しようとは思わないと同じで、一度でも未払いが起こるとあなたのクレヒスに傷がつき、いわゆるブラックリストに載ってしまいます。

この未払いの情報は信用情報機関で共有されており、一度でもしてしまうと審査に通りにくくなります。

積み上げたクレヒスに傷をつけないためにも、クレジットカードとカードローンのどちらも滞納や未払いはしないようにしましょう。

クレジットカードを再度申し込みをする時の3つの注意点

カードローンの利用によりクレヒスを上げた後、クレジットカードを再申し込みする時にまた落ちてしまわないよう注意する点をチェックしておきましょう。

その1:クレジットカードの複数枚申し込みはしない

6カ月間待ち、クレヒスを上げた後でも複数枚の申込みは危険です。

やはり、クレジットカード会社からこんなに何枚も必要になって「お金に困っている人だから期日までに入金されないかもしれない」と判断されてしまう可能性が高くなってしまいます。

その2:カードローン利用時の支払い滞納をしない

カードローン利用時もクレヒスを上げるために決して支払い滞納はしてはいけません。

その3:一度落ちたクレジットカード会社は避ける

一度落ちたクレジットカード会社は、クレヒスを上げても、会社自体で情報を保管しているケースがあるため、まだ申込んでいないカード会社に比べて落ちやすい傾向にあります。

今まで申し込んだことのない他のクレジットカードを利用しさらにクレヒスの信用を上げていきましょう。

しかし、クレジットカードの審査に落ち、カードローンも審査に落ちてしまうのではないか・・・と不安な方に選ばれているカードローンがあります。

審査が不安な方におススメのカード2つ

クレジットカードの審査は申込者の「クレヒス(過去の履歴)を見る」のに対し、カードローンの審査は「現在、申込者に返済能力があるか」どうかを見ているため、収入があれば審査に通るのです。

審査が不安な方におススメなカードはカードローンの2社です。

プロミス

| 金利 |

借入限度額 | |

|---|---|---|

| プロミス | 実質年率4.5%~17.8% | 1万~500万(初回なら30日間無利息(※メールアドレス登録とWeb明細利用の登録が必要です。) ※メールアドレス登録とWeb明細利用の登録が必要です。!) |

プロミスの特長として、WEB上で申し込みから利用、返済までも対応可能です。

自宅に届く郵送物もなく、カードレスも対応可能で(※プロミスはカードありか、カードなしかを選べます)利用できるので財布から1枚カードを減らし、利用していることがバレません。

「瞬フリ」というサービスを利用すれば、平日14時までに契約完了で最短10秒で口座に振り込まれます。

審査条件

- プロミスでの借入額が50万を超える

- プロミスと他社の借入額の合計が100万円を超える

上の2つのいずれにも当てはまらない方は収入証明書の提出は原則不要ですから迅速に申し込みができますね。

申し込んだその日からクレヒス実績を上げることができます。

また、初めて登録される方に限り、プロミスなら初回30日間無利息(※メールアドレス登録とWeb明細利用の登録が必要です。)で利用ができるため、初めての人にとっては安心なカードになります。

オリックス銀行カードローン

| 金利 | 借入限度額 | |

|---|---|---|

| オリックス銀行カードローン | 実質年率1.7%~17.8% | 最高800万 |

オリックス銀行カードローンの特長として、限度額が最高800万円であり、低金利なのがおススメなポイントです。

また、銀行系のカードローンなので、将来、オリックス銀行で住宅ローンを利用したいと考えている方は審査が優遇されやすくなります。

おすすめカードローン2社

プロミス |

オリックス銀行カードローン |

|---|---|

| ・取引がWEB上で完結も対応可能・郵送物なし・カードレスも対応可能(※プロミスはカードありか、カードなしかを選べます) ・ 初回30日間無利息(※メールアドレス登録とWeb明細利用の登録が必要です。) ・ 「瞬フリ」サービスが利用できる |

・金利 実質年率1.7%~17.8% ・借入上限額 最高800万円 |

このコラムに関連するコンテンツ

Pick Upコラム

クレジットカードの選び方

監修ファイナンシャルプランナー紹介

- 【PickUp】

どうしても審査を通したい方 - 【PickUp】

とにかく早くクレジットカードが欲しい方 - 【PickUp】

困ったときの安全カードローン - 【2025年5月最新版】

入会キャンペーン中のおすすめクレジットカード一覧 - 厳選した10枚のクレジットカード

- 年収が関係なしに、運転免許証だけで審査が通るクレジットカード

- クレジットカード支払いをまとめて一本化するとお得になる

- クレジットカードの審査が不安な方

- クレジットカードを強制解約されたら復活は厳しい?対処法や影響を解説

- クレジットカードの支払い日が迫っている!今すぐできる対処法とは?

- Amazonカードの限度額はいくら?引き上げ方法や利用可能額以上に決済する方法を解説