キャッシングのグレーゾーン金利を解説。過払い金請求のメリットデメリットを把握してクレジットカード審査を通す方法

グレーゾーン金利とは

過払い金について

クレジットカードによるカードローンやクレジット利用で借りたお金の返済に手こずってしまった場合、過払い金請求をすることができます。

過払い金とはカードローンやキャッシングといった借り入れの返済において本来払うべき金額を超えてしまった利息のことを指しています。

過払い金とはグレーゾーンによってできる

画像元:https://www.adire.jp/keyword/grayzone.html

こういった過払い金はグレーゾーン金利という状況によって起きるものとなっています。

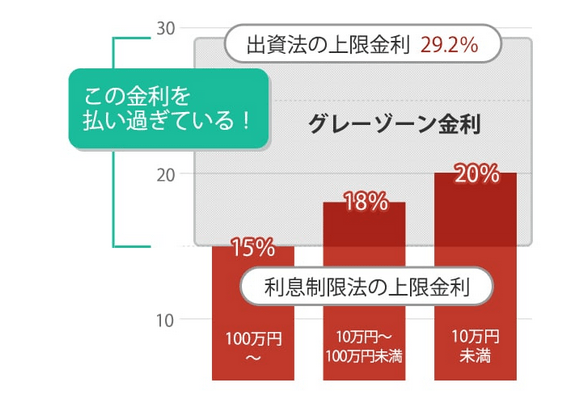

グレーゾーン金利は利息制限法と出資法の間に生じたズレを消費者金融やクレジット会社が利用して返済を過剰に要求したことで生じた金利で、利息制限法が定めた金利は上限が15~20%となっており、出資法の定めた上限は金利上限が29.2%、出資法が定めた金利を超えてしまうと刑事罰の対象となります。

つまり利息制限法の20%を超えた金利を課しても、刑事罰に該当する出資法の29.2%を超えない限りは制裁を受けないということになります。この20%、29.2%の間という違法だが刑事罰にはならない灰色のラインをグレーゾーン金利と言います。

グレーゾーン金利は2006年に撤廃

このグレーゾーン金利は2010年6月18日に貸金業法と出資法改正によって改正されるまで続いています。法改正によって出資法と利息制限法の金利の上限がともに15~20%になり、撤廃されました。これによってグレーゾーン金利とされていた利息制限法の20%と出資法の29.2%の間の金利を要求するのも刑事罰の対象となっています。これによって貸金業法の改定前に借り入れ返済をしていた人は過払い金請求ができることとなりました。

過払い金請求をするメリット

過払い金請求で返済したお金が戻ってくる

過払い金請求とは2010年に貸金業法と出資法改正によって撤廃されるまで続いた利息制限法の20.0%と出資法の29.2%という民事上の違反と刑事上の違反の間をついたものです。消費者金融やクレジットカード会社が法改正される前の金利に基づく返済請求がきっかけで生まれています。

過払い金請求ができる対象はおおむね、2008年12月以前に借り入れをした方と借り入れ返済を完了して10年以内の方となっています。

過払い請求のメリットとは

過払い請求とは利息の上限を超えた利率を返済してしまった場合、定められた返済額を超過した支払金を返してもらうことができます。すでに返済した借り入れも長期返済中の借り入れも過払い請求することができます。これによってすでに返済額を払い終わっていた方は余剰支払い分を貰えますし、本当はすでに規定返済額を払い終わっているのに返済中の方は返済を完了させることができ、そうでなくても返済額を減額できます。

返済が完了したり、過払い請求によって返済が完了する場合はクレジットヒストリー(クレヒス)を登録する個人信用情報機関にも傷がつくことはありませんし、弁護士等への相談も無料なことが多いので気になった方にはオススメです。

過払い請求の手順

- 過払い請求手続の受任通知、介入通知を借り入れ先に送る

- 返済履歴を開示してもらう

- 返済履歴を元に利息制限法の15~20%で引き直し計算をする

- 過払い請求の金額を算出

- 借り入れ先に過払い請求

- 借り入れ先と返還交渉をした後に合意書を作成

- 過払い金の返還

以上が過払い請求の手続きですがもしも合意書を作成できない場合は、裁判所を通しての訴訟を起こすという手段もあります。この場合は口頭弁論をした上で和解交渉をしてから判決、訴訟によって和解成立となります。

過払い請求のデメリット

2008年12月以前に借り入れをした方や借り入れの返済を完了して10年以内という方が対象なのが過払い請求です。個人が利息制限法を参照して返済額の引き直し計算をすることは困難なことから、弁護士を雇う必要があり、費用がかかります。また、過払い請求は借り入れ先との和解によって成立することから、金額によっては訴訟してようやく返還してもらえることがあります。

返済を完了した方や過払い請求によって返済が完了するという方はクレジットヒストリーにも悪影響が出ず、以降のクレジットカード発行も問題ありませんが、過払い請求をした会社からの借り入れはできなくなります。

過払い請求をしても返済額が残っている場合は任意整理扱い

その上、過払い請求をしても返済が残っている方は任意整理扱いとなり、クレジットヒストリーを記録する個人信用情報機関に悪影響が残ってしまい、いわゆるブラックリスト入りとほぼ同じ扱いとなってしまいます。

任意整理によって最高8年間はブラックリスト入り

任意整理とは返済が不可能か非常に困難となったカード利用者が返済しやすいプランや金額を交渉して、返済が容易になる条件を合意によって成立させる手続きのことです。これによってカードローンやクレジットによる借り入れをした方は返済額を軽減することができます。これをすると任意整理以後5年から8年はブラックリスト入りするために、クレジットカードの新規発行や借り入れができなくなります。

任意整理扱いとなった場合はクレヒスの再建が必要

過払い請求をしても返済額が残っており、任意整理扱いとなった方は最高で8年のブラックリスト扱いを終えた後はクレヒスの建て直しが必要です。クレヒスとは個人信用情報機関に記録されているクレジット利用の歴史のことで、閲覧を要求することもできます。

クレヒスの立て直しにACマスターカード!

金融会社アコムが発行しているACマスターカードは独自の審査基準で、事前に審査通過の可能性を調べられる「3秒診断」が魅力です。

インターネットで手続きをすれば審査(※1)の発行ができるクレジットカードです。

過払い請求で任意整理扱いとなった場合は、請求先の会社からクレジットカードの発行はできなくなるので注意しましょう。

カード発行申し込みの基準はで申し込みページも仕事先の記入だけで年収の記入はないことから、アルバイトやパートをしていればカード申し込みができるようになっています。

※1お申込時間や審査によりご希望に添えない場合がございます。。

ACマスターカードのまとめ

利用金額の0.25%が自動キャッシュバック!

- 年会費無料

- 審査が不安な人におすすめ

- 土日祝日も!でカード発行

- 下の「詳細はこちらボタン」からカード発行可能か3秒診断も可能

| 年会費 | 発行までの期間 | 利用可能額 |

|---|---|---|

| 無料 | 最大800万円※ |

| 国際ブランド | 電子マネー | ポイント還元率 |

|---|---|---|

|

Google Pay | - |

注釈(※)の詳細はこちら

※:800万円は、ショッピング枠とキャッシング枠合計の上限金額です。もしも過払い請求で任意整理扱いとなったらばACマスターカードを申し込もう

2008年12月以前に借り入れをしたか返済が完了して10年以内という人が対象の過払い請求は、これまで返済した金額の内の余剰分を返還してもらったり、返済中の場合は返済額を軽減してくれるというものです。

返済がすでに完了している方や、過払い請求による返済額の整理によって返済が完了する方はクレジットヒストリーに影響は出ませんが、過払い請求後も返済額が残っている場合は任意整理扱いとなります。

任意整理扱いされるとクレジットカードの発行や借り入れが最高8年間は不可能となってしまい、クレヒスにも大きなダメージができます。過払い請求によってクレヒスに悪影響ができ、それを回復させたい場合は発行もできるACマスターカードがオススメです。

ACマスターカード

こんな人におすすめ!

- 年会費は無料がいい人

- 審査が不安な人

- 土日でもカードを発行したい人

| 年会費 | 発行までの期間※1 | 利用可能額 |

|---|---|---|

| 無料 | ~300万円※2 |

| 国際ブランド | 電子マネー | ポイント還元率 |

|---|---|---|

| Mastercard | Google Pay | 0.25%※3 |

注釈(※)の詳細はこちら

※1:バーチャルカードは最短20分(※お申込時間や審査によりご希望に添えない場合がございます。)営業時間:9:00~21:00/年中無休(年末年始は除く)。一部店舗は営業時間が異なります。※2:ショッピングのご利用限度額。クレジットカードとカードローンのご利用合計の上限は800万円まで。 ※3:毎月のご利用金額から自動でキャッシュバック

このコラムに関連するコンテンツ

Pick Upコラム

クレジットカードの選び方

監修ファイナンシャルプランナー紹介

- 【PickUp】

どうしても審査を通したい方 - 【PickUp】

とにかく早くクレジットカードが欲しい方 - 【PickUp】

困ったときの安全カードローン - 【2025年5月最新版】

入会キャンペーン中のおすすめクレジットカード一覧 - 厳選した10枚のクレジットカード

- 年収が関係なしに、運転免許証だけで審査が通るクレジットカード

- クレジットカード支払いをまとめて一本化するとお得になる

- クレジットカードの審査が不安な方

- クレジットカードを強制解約されたら復活は厳しい?対処法や影響を解説

- クレジットカードの支払い日が迫っている!今すぐできる対処法とは?

- Amazonカードの限度額はいくら?引き上げ方法や利用可能額以上に決済する方法を解説