大丸松坂屋のクレジットカード・JFRカードの審査に確実に通過するための対策と審査に落ちた人が申し込むべきカード

クレジットカードは申し込みをすれば持てるというアイテムではなく、必ず申し込み後に審査が行われ、審査に通過した人だけが持つことが出来るものです。だからこそ審査に受かるためにはどのようにすべきかチェックしている人が沢山いるのです。

クレジットカードは基本的に外資系→銀行系→流通系→消費者金融系の順に審査が難しくなっていると言われており、買い物をする方に支持している大丸・松坂屋のクレジットカードであるJRFカードは流通系となっています。

そこでJRFカードの審査対策について考えていきましょう。

JRFカードの基本スペック

| カードフェイス |

|

|---|---|

| 国際ブランド | VISA・MasterCard |

| 年会費 | 1,000円+税 |

| ※初年度無料 | |

| ポイント | 200円→1ポイント |

| 海外旅行保険 | 2,000万円(自動付帯) |

| 国内旅行保険 | 2,000万円(自動付帯) |

| 特長 | ・大丸、松坂屋でのポイントは10倍 |

| ・ポイントは1ポイント→1円で利用 | |

| ・年間利用額に応じてポイントアップ制度あり |

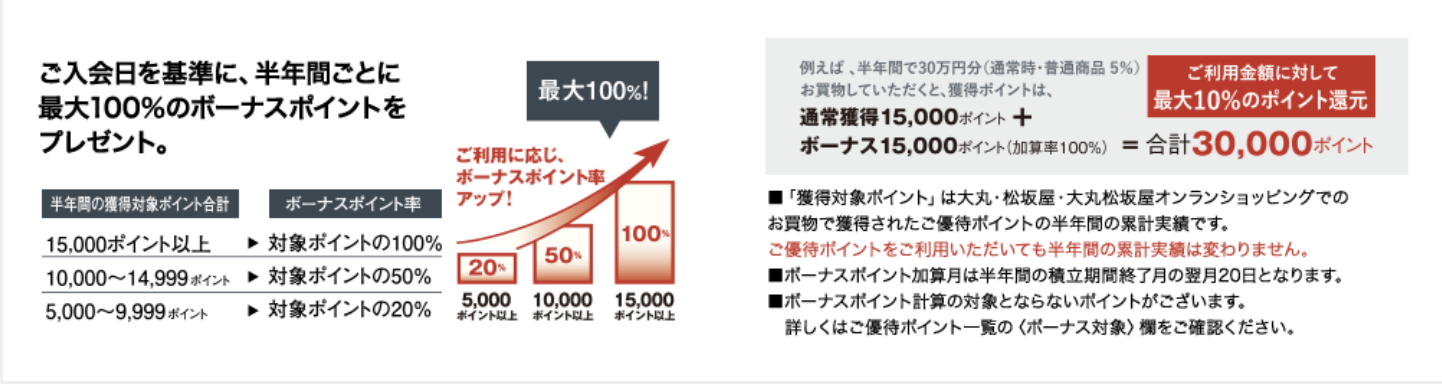

JRFカードは大丸や松坂屋を良く利用する方にとってはとても便利なサービスが付いており、本来であれば200円→1ポイントのところを10倍の1,000円→50ポイントになるクレジットカードです。また入会日を基準として、利用額に応じて半年ごとにボーナスポイントが貰える仕組みにもなっています。

ボーナスポイントの仕組み

出典:https://www.jfr-card.co.jp/card/standard/

そして何よりも安心なのが、クレジットカードを持っているだけで保険にかかっている状態であることです。年会費が低価格のクレジットカードの多くは国内外の保険に入っていないものや、クレジットカードを利用して旅行費用を支払った時のみに法顕が付帯する仕組みになっていますが、JRFカードはカードを持ってさえすれば保険の対象になるので、クレジットカードユーザーのお守り代わりとして使えます。

大丸・松坂屋の魅力の詰まったJRFカードの審査を通すためにはどのようなことをチェックしておくべきかを確認していきましょう。

そもそもクレジットカードの性質とは

クレジットカードは顧客とカード会社の「信用」で成り立っていると言われています」その理由として、まず顧客がクレジットカードを使って決済したものを、一旦クレジットカード側が引き受け、後日1カ月分がまとめて顧客の口座から落ちる仕組みに由来しています。

つまり顧客のクレジットカードの信用なしにお金を貸しているような状況になるので、顧客がきちんとクレジットカードのお金を支払えるのかどうかがポイントになっており、支払い能力がないと判断された場合には審査に落ちてしまうのです。

クレジットカードの審査で見られるポイント1「仕事・収入・勤続年数」

定期的で安定した収入があるということは、クレジットカード会社にとって利用額をきちんと支払う能力があると判断されます、しかしながら、勤続年数が少なかったり、月々の収入に波があったりすると安定性に欠けるとみなされることもあります。

クレジットカードの審査で見られるポイント2「住居形態」

住んでいる物件が持ち家なのか、または賃貸物件なのかという点もチェックされます。それは、もしも万が一支払いができなくなった場合に、持ち家であれば家を差し押さえる事でカード会社は支払いを促す事が出来るためです。ただ賃貸であっても長く一か所に住んでいる方は、きちんと家賃を払っているという証明にもなるのでプラス要素になります。

クレジットカードの審査で見られるポイント3「家族形態」

家族形態も大切なチェック項目の1つとなっており、例えば子供がいる家庭よりは、独身の方がより自由に使えるお金が多く、クレジットカードの支払いに充てられる可処分所得が多いとみなされますが、子供や配偶者が居るからといって審査に取って不利になる事はありません。

クレジットカードの審査で見られるポイント4「電話」

核家族や一人暮らし世帯が増えてきているため、最近ではそれほど重視されなくなってきていますが、携帯電話だけよりは、固定電話を持っている人の方が審査で有利に働くと言われています。固定電話があるということは持ち家又は実家住まいだということにも繋がるという理由もあります。また、クレジットカードの申込後にクレジットカード会社からかかってくる電話にきちんと出るか、きちんと対応出来るかも審査のポイントとなっているので、知らない番号からだと無視をせずに、しっかり対応していきましょう。

クレジットカードの審査で見られるポイント5「クレジットヒストリー」

クレジットヒストリーとは、クレジットカードで支払った代金をきちんと引き落としが出来たか、滞納や未納が無いかと言う履歴の事を言い、「個人信用情報機関」というところでお最長5年間記録が保存されています。そのため未納や滞納、強制解約が過去にあった人、滞納を続けて訴訟などに発展してしまった人や自己破産をしてしまった方はクレジットヒストリーに傷が付いてしまっている場合が多く、審査になかなか通らなくなってしまいます。

クレジットヒストリーに傷がついてしまっているという方は、クレジットカードの記録が消える5年を待つか、クレジットカードの審査が比較的甘いと言われている消費者金融系のクレジットカードに申し込みましょう。

審査が不安な方は

クレジットカードにこれまで未納や滞納があり、もしかしたらクレジットヒストリーに傷がついてしまっているという方は自身で個人信用情報機関である「全国銀行個人信用情報センター」「CIC」「日本信用情報機構」の3機関に問い合わせをすることが出来ます。しかし照会をするのはちょっと… という方や、クレジットカードに早く申し込みたいという方はACマスターカードをお勧めします。

ACマスターカードは消費者金融であるアコムと国際ブランドであるMasterCardが提携して発行しているクレジットカードなので、比較的申込みがしやすいクレジットカードだと言えます。

ACマスターカードの基本スペック

利用金額の0.25%が自動キャッシュバック!

- 年会費無料

- 審査が不安な人におすすめ

- 土日祝日も!でカード発行

- 下の「詳細はこちらボタン」からカード発行可能か3秒診断も可能

| 年会費 | 発行までの期間 | 利用可能額 |

|---|---|---|

| 無料 | 最大800万円※ |

| 国際ブランド | 電子マネー | ポイント還元率 |

|---|---|---|

|

Google Pay | - |

注釈(※)の詳細はこちら

※:800万円は、ショッピング枠とキャッシング枠合計の上限金額です。ACマスターカードは発行にも対応しているクレジットカードなので、急な主張や出費が重なって急いでクレジットカードを作りたいという方にも向いていますし、クレジットヒストリーに不安があるという方であってもチャレンジしてみる価値のあるクレジットカードです。

しかし注意しておきたいのは、ACマスターカードはリボ払い専用のクレジットカードなので、リボ払いの引き落とし金額として設定した引き落とし金額以内でおさめればクレジットカード利息は掛かりませんが、リボ払いの設定金額以上に利用してしまうと、残金については利息が掛かってしまいます。

設定した金額以上に毎月一定額の支払いで済むからといってどんどんクレジットカードを利用していると、俗にいう「リボ地獄」に陥って、利息ばかりを支払って元金がなかなか減らないという結果になってしまうこともあります。

リボ払い専用のクレジットカードだからこそ、計画をきちんと立てて利用するようにしてください。

計画をもって使えるという方であればACマスターカードは向いていて、一定額払いと使いやすい1枚になります。

ACマスターカード

こんな人におすすめ!

- 年会費は無料がいい人

- 審査が不安な人

- 土日でもカードを発行したい人

| 年会費 | 発行までの期間※1 | 利用可能額 |

|---|---|---|

| 無料 | ~300万円※2 |

| 国際ブランド | 電子マネー | ポイント還元率 |

|---|---|---|

| Mastercard | Google Pay | 0.25%※3 |

注釈(※)の詳細はこちら

※1:バーチャルカードは最短20分(※お申込時間や審査によりご希望に添えない場合がございます。)営業時間:9:00~21:00/年中無休(年末年始は除く)。一部店舗は営業時間が異なります。※2:ショッピングのご利用限度額。クレジットカードとカードローンのご利用合計の上限は800万円まで。 ※3:毎月のご利用金額から自動でキャッシュバック

このコラムに関連するコンテンツ

Pick Upコラム

クレジットカードの選び方

監修ファイナンシャルプランナー紹介

- 【PickUp】

どうしても審査を通したい方 - 【PickUp】

とにかく早くクレジットカードが欲しい方 - 【PickUp】

困ったときの安全カードローン - 【2025年5月最新版】

入会キャンペーン中のおすすめクレジットカード一覧 - 厳選した10枚のクレジットカード

- 年収が関係なしに、運転免許証だけで審査が通るクレジットカード

- クレジットカード支払いをまとめて一本化するとお得になる

- クレジットカードの審査が不安な方

- クレジットカードを強制解約されたら復活は厳しい?対処法や影響を解説

- クレジットカードの支払い日が迫っている!今すぐできる対処法とは?

- Amazonカードの限度額はいくら?引き上げ方法や利用可能額以上に決済する方法を解説