楽天カードの利用限度額を問い合わせる前に増額する方法

即日融資が可能なカードローン

キャッシングをメインに利用しているひとにおすすめ

返済でVポイントが貯まる!使える!

| 実質年率 | 審査にかかる期間 | 利用限度額 |

|---|---|---|

| 3.0%~18.0% | 最短15分※1 | 1万円~500万円 |

| 申込資格 | 返済方式 | 担保・保証人 |

|---|---|---|

| 満20歳~74歳の安定した定期収入がある方 収入が年金のみの方はお申込いただけません。 |

借入後残高スライド元利定額返済方式 | 不要 |

注釈(※)の詳細はこちら

※1:審査に通過すれば、原則24時間最短3分でお振込可能です。申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。オンラインショッピングはマスト!決済はカード払いが80%を占める

クレジットカードには、必ずどのカードでも「利用限度額」というものが設定されています。利用限度額というのは、あらかじめ設定されている限度額内であればクレジットカードで決済をすることができる金額の事で、利用限度額に到達するとクレジットカードを使っての決済することができなくなってしまいます。

利用限度額について覚えておきたいこと1

利用限度額とは、クレジットカードでお金を借りることができる「キャッシング枠」というものと、クレジットカードの主な機能である支払代金の決済ができる「ショッピング枠」の合計額のことを言います。そのため、利用限度額100万円となっていても、キャッシング枠に30万円が割り振られていれば、ショッピング枠は残り70万円ということになるので、クレジットカードを発行された時にはそれぞれの利用枠、限度額がいくらになっているかを確認しておきましょう。

利用限度額について覚えておきたいこと2

利用限度額とは、ひと月に使える金額の限度のことではないため、注意が必要です。例えばショッピング枠が50万円に設定されたクレジットカードでは、まず1月に20万円の商品をクレジットカード利用で決済したとすると、2月の利用代金の引き落としまでの間は、50万円から20万円を引いた30万円がショッピング枠の上限金額となります。

同様に、キャッシング枠についてもキャッシング枠が10万円に設定されたクレジットカードでは、1月に4万円の借り入れを行った場合には、そのキャッシング代金の返済までの間は10万円から4万円を引いた6万円が上限金額になります。クレジットカードのキャッシングは原則借り入れの翌月に一括返済をすることとになっていますが、クレジットカード会社によってはリボ払いになっているもの、一括とリボのどちらかを選択することができるものもあります。

利用限度額について覚えておきたいこと3

もしもクレジットカードの決済代金が利用限度額に達してしまった場合には、クレジットカード利用で決済した金額が銀行の口座から引き落とされ、手続きが完了し、限度額が回復する日までクレジットカードでの決済は行えなくなってしまいます。

例えば公共料金や携帯電話料金の料金をクレジットカード決済にしていた場合には、限度額に達してクレジットカードで支払いができなくなると未納扱いになってしまうので、クレジットカード決済は必ず余裕を持って行いましょう。

しかし、急な出費が続いたり、衝動買いなどで支出が増えてしまったり、どうしてもお金が必要になってしまった場合には、引き落とし後の利用限度額の回復を待つことができない、またはキャッシング枠が足らないということもあります。

そういった緊急の時には、クレジットカードの利用額を増額する方法もありますが、カードローンを利用するという方法もあります。

利用限度額の増額するための手続きとは?

利用限度額増額の手続き方法

(例)楽天カードで利用限度額増額を申し込む方法

●方法(1)

楽天のクレジットカードを持っている会員専用のサイト「e-NAVI」から限度額を増額する方法があります。

●方法(2)

楽天カードのサポートデスクに電話をして増額の申請を行う方法もあります。クレジットカードの裏面にサポートデスクの電話番号が記載されているので、電話を掛けて音声ガイダンスに従って操作を行い、利用限度額を増額希望であることを伝えましょう。

●方法(3)

毎月クレジットカードの利用額をきちんと支払っていれば、クレジットカード会社から信用を得ることができ、限度額が増額した旨の通知が来ることがあります。クレジットカードは持ってすぐにはまだクレジットカード会社との信用実績がないため、利用額も少額に設定されていますが信頼できるクレジットカードユーザーだとみなされることによって、クレジットカード会社の方から限度額を上げてくれることがあります。しかし増額までの期間には定めもなく、会社からの増額通知にどれだけの時間がかかるかも分からないため急ぎの際に使える方法ではありません。

一時的な利用限度額の引き上げ

利用限度額の増額申請には、さらなる増額申請、またはクレジットカード会社からの増額通知までは適用されるタイプの増額申請と、短期間だけ増額が適用されるタイプのものがあります。例えば旅行などでまとまった額の買い物をする予定がある場合には一時的に限度額を上げる事も可能なので、サポートデスクに電話を掛けて限度額の一時増額の申請をしてみましょう。

利用限度額の増額申請・審査について

利用限度額増額の申し込みを行うと、クレジットカードの申し込み時と同じように審査が必ず行われます。一般的には未納・滞納を繰り返すなどのトラブルが無く、毎月きちんとクレジットカードの利用代金が口座から引き落とされている状況であれば、増額申請が通る可能性は高くなります。しかし審査で増額申請に落とされることもあるので、増額申請をしたからと言って必ず利用限度額が上がるわけではありません。

緊急時・増額申請の審査を待てない場合の対処法

クレジットカードの増額申請では必ず審査が行われるため、申し込んだからと言ってすぐに結果が分かるものではなく、ある程度の期間は待たなくてはいけないことになります。また希望金額が増額されない可能性もあるため、緊急の場合には増額申請よりもカードローンを利用する方がおすすめの場合もあります。

カードローンとは何?

カードローンとは、個人向けの「無担保融資」のことをいい、一般的なお金の借り入れには必ずお金が支払えなくなった際の担保を設定しますが、カードローンは担保を付けないでお金を貸すので、信用ありきのローンとなっています。そのため、クレジットカードと同様に審査が行われるので、審査に通過しなくては借り入れをすることができません。

クレジットカードのように「ローンカード」が発行され、そのカードをATMに入れキャッシングのみが使えます。

カードローンのメリット・デメリットとは

目的の定まっている住宅・自動車・学資ローンなどは、一度まとまった金額を借りて、あとは返済を行うものですが、カードローンは性質が異なり、あらかじめ審査時に設定された限度額の中であれば借り入れや返済が自由になっています。

このメリットはデメリットになることもあり、まるで預金を引き出す感覚でカードローンの借り入れ癖がついてしまい、莫大な金利を負担したり借入金額が膨れ上がってしまうケースもあるので、あくまでも緊急時にのみ使う方法として認識しておきたいものです。

おすすめのカードローン「みずほ銀行カードローン」

みずほ銀行カードローン

みずほ銀行カードローンとは、みずほ銀行が主体となって行っているカードローンサービスで、低金利・限度額の高さ・融資までの機関の短さなどのメリットが大きいカードローンです。

| 年会費 | 無料 |

|---|---|

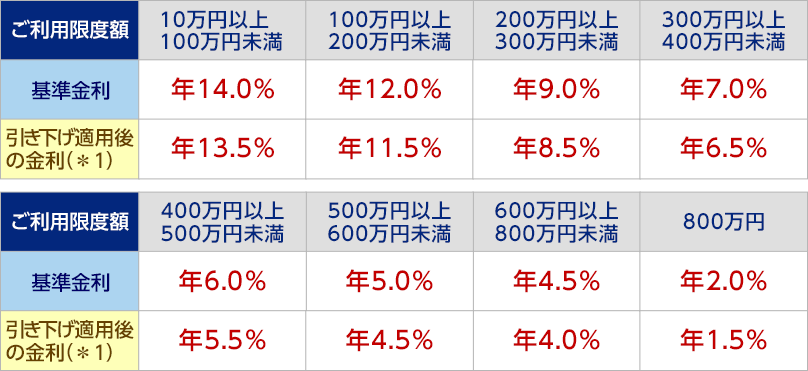

| 金利手数料 | 年2.0%~14.0% |

| ご利用可能枠 | 最高800万円 |

みずほ銀行カードローンのメリット

(1) 低金利

みずほ銀行カードローンの金利は年2.0%~14.0%となっています。例えばプロミスのカードローンの金利は4.5%~17.8%、アコムのカードローンは4.7%~18.0%であることと比較しても、格段に低金利のカードローンだと言えます。またカードの審査時に設定される上限金額によって金利も設定されるシステムになっているので、借り入れのたびに金利をチェックする必要がありません。

(※住宅ローンのご利用で、本カードローンの金利を年0.5%引き下げます。引き下げ適用後の金利は年1.5%~13.5%です。)

(2) 融資までの期間

申し込みから融資までが2週間程度となっているので急いで借り入れを行いたい場合にもおすすめです。みずほ銀行の口座を持っていない場合は口座を作る時間も加算されますので注意しましょう。

(3) 限度額

みずほ銀行カードローンの借り入れ限度額は最高で800万円に設定することができ、業界でもかなり高い額まで借りることができます。趣味や旅行のための費用はもちろん、教育資金や自己投資など、さまざまな目的で借入が可能です。

楽天カードの利用限度額を問い合わせる前に増額する方法・まとめ

クレジットカードを新しく申し込んだ場合には、クレジットカード会社との信頼関係がしっかりと築けていないため、一般カードであれば利用限度額が30~50万円程度に設定されることが殆どです。そのためまとまった金額が動く引っ越し、冠婚葬祭が続いた場合にはお金に困ってしまうことがあります。

あらかじめお金の動きが予想できる時には、クレジットカード限度額の増額申請をして審査を受けておくことで対応することが可能にはなっていますが、緊急時にはクレジットカードの増額審査を受けている時間的余裕がない場合もあります。

急ぎの場合には一時的にカードローンを使うことで切り抜けられるときもありますが、カードローンは限度額内であれば借り入れや返済を何度でも繰り返す事ができるため、繰り返し利用することによって感覚がマヒしてしまい、なかなか完済できずに借り入れをし続けてしまうという方もいます。カードローンは便利で使いやすいという面もありますが、一方で計画的に使わないと思わぬ悲しい結果をもたらしてしまうことがあるため、クレジットカードやカードローンの利用はもちろん、普段から計画的にお金を使うようにしたいものです。

おすすめ!

3大メガバンクのひとつであるみずほ銀行が提供している「みずほマイレージクラブ」。

同サービスでは、キャッシュカードとクレジットカードが一体になった便利なカード「みずほマイレージクラブカード」を発行しています。このカードの強みは、一般カードでも80万円までという利用可能枠の広さ。また、銀行系のカードローンは年利が低いので、借入れをするときにもおすすめです。

このコラムに関連するコンテンツ

Pick Upコラム

クレジットカードの選び方

監修ファイナンシャルプランナー紹介

- 【PickUp】

どうしても審査を通したい方 - 【PickUp】

とにかく早くクレジットカードが欲しい方 - 【PickUp】

困ったときの安全カードローン - 【2025年5月最新版】

入会キャンペーン中のおすすめクレジットカード一覧 - 厳選した10枚のクレジットカード

- 年収が関係なしに、運転免許証だけで審査が通るクレジットカード

- クレジットカード支払いをまとめて一本化するとお得になる

- クレジットカードの審査が不安な方

- クレジットカードを強制解約されたら復活は厳しい?対処法や影響を解説

- クレジットカードの支払い日が迫っている!今すぐできる対処法とは?

- Amazonカードの限度額はいくら?引き上げ方法や利用可能額以上に決済する方法を解説